O Dez-23 chegou a subir praticamente +2.000 pontos (fechamento sexta-feira semana anterior / mínima / máxima / fechamento da semana atual respectivamente @ +178,65 / +176,80 / 195,70 / +193,90 centavos de dólar por libre-peso) e no mês de novembro-23 chegou a subir quase +3.700 pontos (mínima / máxima / fechamento respectivamente @ +158,75 / +195,70 / +193,90 centavos de dólar por libra-peso)!

Em R$/saca o produtor brasileiro voltou a sorrir! No final do mês de outubro / início do mês de novembro-23 o mercado interno chegou a negociar abaixo dos +800 R$/saca e encerrou a semana atual novamente acima dos +1.000 R$/saca em algumas regiões para o café arábica tipo 6 e acima dos +700 R$/saca para o café robusta! O produtor do café robusta continua tendo dificuldades para negociar o seu produto na “paridade” com o café arábica tipo “rio”. Porém, esse spread continua “fechando”! Na semana o café tipo “rio” continuou negociando ao redor dos +740/+780 R$/saca!

O spread “Dez-23 x Março-24” continuou firme e encerrou a semana ainda “invertido” em -950 pontos! O contrato Dez-23 expirará no próximo dia 18 de dezembro porém os “compradores / tradings / cooperativas” já estão precificando as compras spot (para entrega imediata) contra o próximo vencimento Março-24 procurando capturar para si todo o “prêmio” do mercado e não repassando praticamente “nada” para o produtor!

Esse “spread” de +900 pontos representa aproximadamente +60 R$/saca! Os compradores estão alegando que o “basis/diferencial de compra” aumentou, passando de -30 para a -40 pontos, e que o “comprador final está fora do mercado”. Ora, se isso fosse verdade então por que o Brasil continua exportando acima dos +4,30 milhões de sacas pelo segundo mês consecutivo (segundo dados da Cecafé*, e nossa projeção, o Brasil deverá exportar no mês de novembro-23 entre +4.30 / +4,50 milhões de sacas)?

Quando um contrato está prestes a vencer, claro que o “próximo vencimento” com maior liquidez será o contrato que passará a vigorar, a ser “a bola da vez”. Mas infelizmente creio q estamos vendo um comportamento “desleal” por parte dos compradores procurando “precificar” abaixo do preço “justo” para o produtor. Porém, como exposto no comentário da semana passada “Para o produtor “queimar” -50 R$/saca temos 4 hipóteses: a) o produtor não sabe ou não se importa em fazer conta; b) o produtor não acredita nos números da Conab*; c) o produtor está precisando de dinheiro no curto prazo; d) o produtor não acompanha o quadro doméstico e internacional da “oferta e demanda”!” – TODAS ANTERIORES!

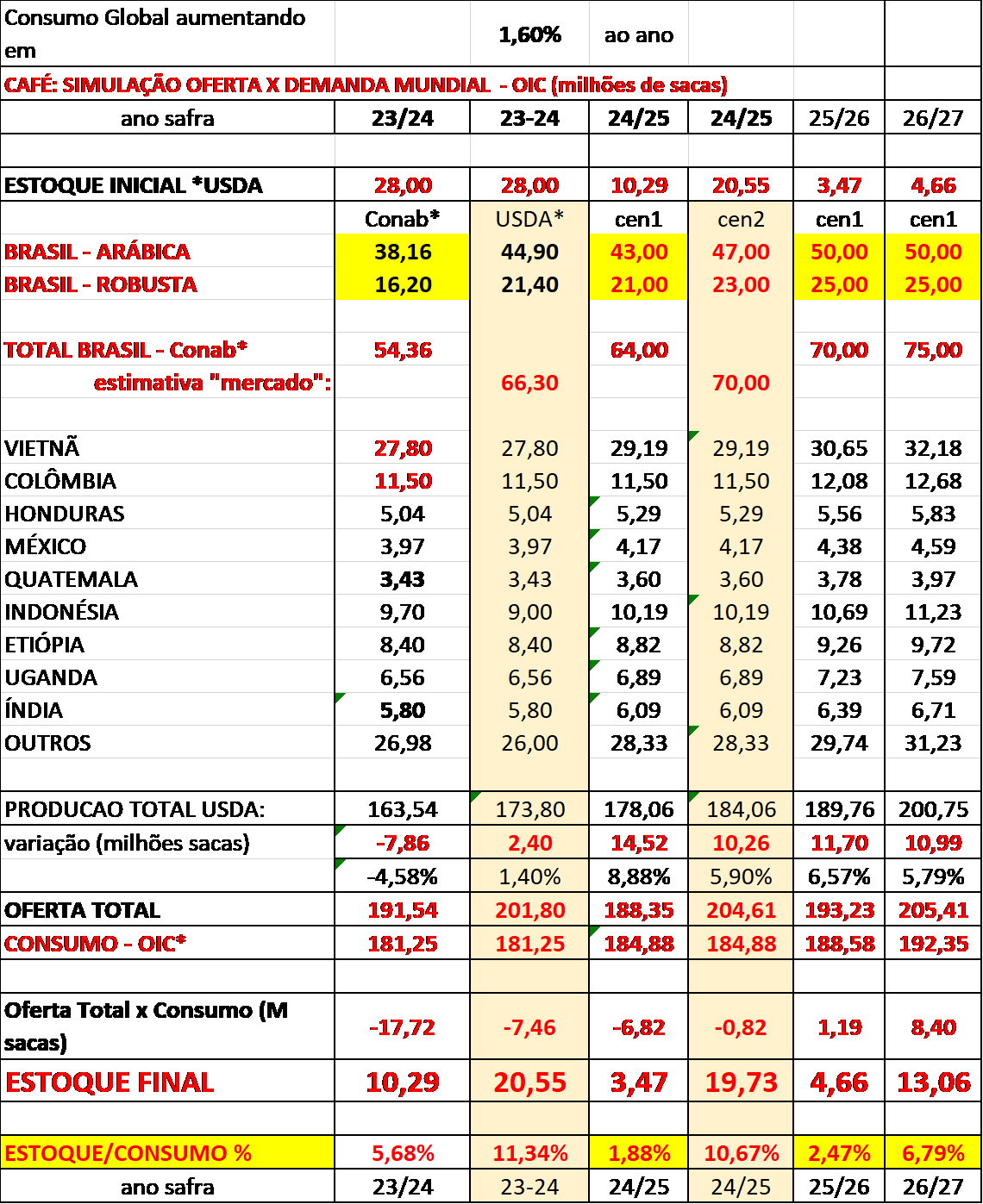

Aparentemente o “mercado acordou”! A onda de calor continua preocupando os produtores e as chuvas ainda estão abaixo do esperado. Alguns analistas já estão afirmando que a próxima safra 24/25 será inferior a safra atual 23/24 e outros analistas já estão afirmando o contrário! Essa projeção “inferior ou superior” a safra 23/24 é com base em qual previsão “oficial” da safra 23/24? A da Conab*, do USDA*, do Rabobank*, qual casa de análise/corretora? Pois, novamente, se for “base” os números da Conab* o número “base” da Conab* começa em +54,36 milhões de sacas e o número “base” do USDA* em +66,30 milhões de sacas! Independente de qual número “base” utilizado, se a próxima safra 24/25 brasileira vier abaixo dos +65 milhões de sacas preparem-se! O mercado poderá continuar firme / voando pelos próximos meses! Novas máximas? Iremos ver NY negociando acima dos +250 centavos de dólar por libra-peso? Creio ser possível e bem provável (vide o quadro “oferta x demanda” apresentado no comentário da semana passada – ajuste seus números, “brinque a vontade” e tome as suas decisões com base nas suas premissas, naquilo que VOCÊ acredita)!

Tivemos as divulgações das estimativas da próxima safra brasileira 24/25 pela Hedgepoint e pela Safras e Mercados respectivamente em +74,24 milhões de sacas e entre “+69 / +71” milhões de sacas! O “mercado” não gostou de receber esses números. A CNC* rebateu de forma dura a “estimativa” da Hedgepoint! Ora, cada um é livre para analisar e publicar suas estimativas. E como consequência, cada um irá colher os “bônus e ônus” dos seus atos.

Ninguém é obrigado a divulgar sua metodologia, seu banco de dados. Mas quem publica deveria pelo menos divulgar o “mínimo possível” da metodologia utilizada, número de fazendas visitadas, número de contatos realizados, período do levantamento dos dados, etc., etc., para ter um pouco mais de credibilidade! E não apenas “soltar uma estimativa, um número” para ser o “primeiro a soltar um número no mercado” e ter o seu “minuto de fama / ou seu minuto de desgraça”!

Será que o CNC* vai virar agora “o xerife do mercado” procurando “intimidar” e “enquadrar” os bancos / corretoras / analistas e “aplaudir” apenas as informações que “forem favoráveis” ao “mercado”, ao “seu crivo”? Para a safra atual 23/24, quando a Conab* publicou a sua estimativa em +54,36 milhões de sacas e o USDA* em +66,30 e o Rabobank* (entre outras casas) acima dos números da Conab* e ainda acima dos números do USDA*, acima dos +66,30 milhões de sacas, onde estava o CNC*?

Já tivemos tantas “publicações e especulações” nos últimos meses referentes a “produção da safra brasileira 22/23, 23/24, números referentes aos estoques de passagem (que continuamos sem saber, sem serem publicados / levantados e/ou divulgados pela Conab*), consumo interno, comercialização, previsões / estimativas de embarques, previsões e tendências de preços para a próxima safra e a CNC* não se pronunciou. Por que só agora? O “mercado” ainda é livre para expressar sua opinião!

Segue a resposta da CNC*, através do seu presidente Sr Silas Brasileiro, na integra:

“Por Silas Brasileiro – Presidente do Conselho Nacional do Café

A Agência Reuters de Notícias publicou nesse dia 28/11, projeções feitas pela corretora e analista hEDGEpoint Global Markets, que divulgou levantamentos para a produção de café no Brasil, apontando um possível recorde histórico de 74,24 milhões de sacas de 60 kg na safra 2024/25. Tínhamos diversos assuntos para serem tratados nos próximos dias, mas ao tomar conhecimento da reportagem, de imediato, fizemos questão de alertar, tanto o mercado quanto o produtor, que tais informações não passam de abuso e especulação. Já dissemos em outras oportunidades que não gostamos de utilizar essas palavras, mas vamos ter de usá-las.

A terceira estimativa da Companhia Nacional de Abastecimento (Conab) para a produção cafeeira no país em 2022 (publicada em setembro de 2023), com mais de 95% colhida em final de agosto, sinalizava um volume de 54.360,6 mil sacas. De acordo com os dados da Companhia, a colheita de café arábica deve chegar a 38,16 milhões de sacas. Cenário oposto é encontrado nas lavouras de conilon, onde é esperada uma queda de 11% na colheita quando comparado com o excelente resultado obtido em 2022, com estimativa de 16,2 milhões de sacas colhidas neste ano.

Sobre a previsão de 74,24 milhões de sacas Em primeiro lugar, a falta de transparência por parte do levantamento realizado pela hEDGEpoint Global Markets sobre as metodologias utilizadas para chegar a essas previsões, levanta sérias questões sobre sua confiabilidade. O relatório não fornece informações detalhadas sobre os modelos, parâmetros e fontes de dados utilizados, deixando dúvidas quanto à robustez e validade dessas projeções.

Além disso, é essencial destacar a ausência de consideração às condições climáticas adversas que têm afetado a produção agrícola global, em especial, as regiões produtoras de café no Brasil. As previsões parecem subestimar a influência das mudanças climáticas, principalmente em uma cultura tão sensível às variações de tempo e clima como o café.

O recente período de seca, mencionado superficialmente nas matérias com esse tema, não pode ser simplesmente negligenciado, pois tem implicações significativas na produção. Sabemos que há possibilidade de que o El Niño seja extremamente agressivo e provoque um veranico extremo em janeiro de 2024, o que pode comprometer sobremaneira o volume de café a ser colhido no país nas próximas safras.

A especulação sobre recordes de produção também deve ser encarada com ceticismo diante do aumento dos preços do café. A pressão econômica pode estar influenciando as projeções, criando um ambiente propício para abusos e exploração de informações. A falta de uma abordagem mais cautelosa e fundamentada na realidade pode levar a decisões precipitadas no mercado, prejudicando os produtores e investidores. É imperativo ressaltar que prever com precisão a produção agrícola, especialmente em larga escala como a cafeicultura brasileira, é uma tarefa complexa. As variáveis climáticas, sociais e econômicas são inúmeras e interligadas, tornando qualquer projeção uma estimativa incerta.

Aprimoramento das previsões Diante desse cenário, o Conselho Nacional do Café (CNC) recentemente entrou em contato com o Diretor-Executivo de Política Agrícola e Informações da Companhia Nacional de Abastecimento (CONAB), Sílvio Porto, que prontamente agendou uma reunião na segunda-feira, 13/11, com representantes do Dipai em busca de alinhar uma metodologia para o aperfeiçoamento do levantamento de safras de café do Brasil. Assim, ficou definida a criação de um grupo de trabalho que contará com a condução da Conab, coordenado pelo CNC, contando com o apoio de cooperativas e outras entidades.

Os envolvidos voltaram a se reunir na última segunda-feira, 27/11, para alinhar as tratativas e dar andamento no projeto. O Comitê Técnico de Estatística do CNC irá se reunir no dia 1º de dezembro, próxima sexta-feira, para iniciar os trabalhos. Ficou decidida a participação ativa e uma sólida parceria entre cooperativas, Conab, OCB, Conselho Nacional do Café e o Departamento de Comercialização do Mapa, sob o comando de Sílvio Farnese. Por fim, a divulgação dessas projeções deve ser encarada com prudência. A falta de detalhes sobre a metodologia, a possível exploração da especulação e a subestimação das condições climáticas adversas levantam dúvidas sobre a credibilidade dessas estimativas. Em um setor tão dinâmico e suscetível a variáveis externas, é fundamental abordar as projeções com um olhar crítico e cauteloso.”

Um analista de um grande banco confidenciou que para estimar os seus números “utilizamos os dados do USDA* e depois ajustamos internamente com base na expectativa do número das exportações para chegarmos na nossa estimativa final”. E perguntei: “E qual a sua amostragem real, quantas viagens / regiões / produtores o banco/você visita por ano?” A resposta: “Eu viajo muito pouco, porém coletamos as informações através das cooperativas parceiras e de alguns poucos produtores. Realmente eu deveria ir mais para o campo”!

Voltando ao que interessa, e agora?

Os fundos + especuladores, segundo a última posição do CFTC*, encerraram o período comprados em +14.900 lotes (considerando a puxada do mercado nos últimos 3 pregões da semana e o volume negociado a posição do CFTC* da próxima semana deverá nos surpreender – será que já estarão comprados acima dos +20.000 lotes?).

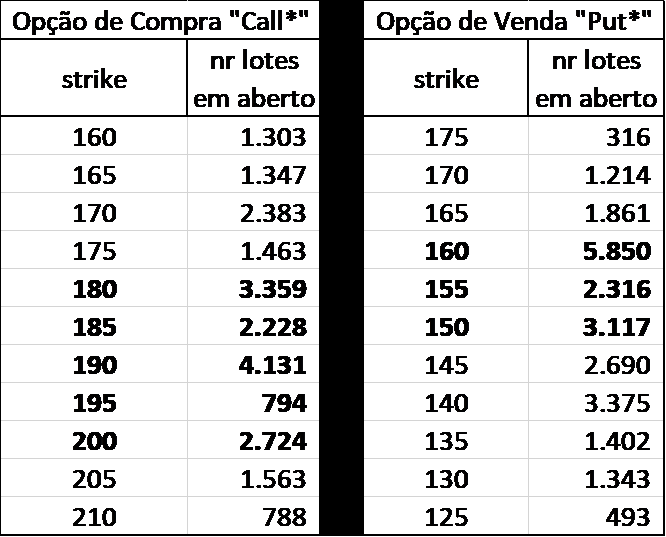

A posição das opções para o próximo vencimento Março-24 continua bem “interessante”! E deverá continuar dando sustentação ao “mercado” com os “comprados esqueezando os vendidos”!

As posições das opções de compra “call*” e as opções de venda “put*” dos “contratos em aberto” encerraram assim:

Com o Dez-23 ainda negociando apenas como referência, os próximos vencimentos Março-24, Maio-24, Julho-24 e Set-24 “esticaram demais” e encerraram a semana ligeiramente acima da resistência dos +50 dias da Banda de Bollinger! E “bem” acima da média-móvel dos +200 dias!

Março-24:

Julho-24:

Set-24:

Como vimos no pregão da última sexta-feira, o “mercado subiu demais e muito rápido”, e quando vier uma nova onda de realizações poderá cair “rápido” -500 / -1.000 / -1.500 pontos!

Aproveitem esse “rallie” de final de ano para fazerem “caixa”. Teremos praticamente mais 5-10 dias do mercado interno e externo com “liquidez” e depois, com as comemorações de Natal, final de ano, o “mercado” deverá “parar” a partir do dia 15-dez-23 e “voltar a funcionar” apenas a partir do dia 08 de janeiro-24! Se o “mercado” der oportunidades para negociar produto “spot” na próxima semana acima dos +1.000 / +1.050 R$/saca continuo acreditando ser uma boa alternativa. Com os juros internos ainda remunerando ao produtor ao redor dos +1% ao mês, o produtor estará “vendendo” seu produto em 5 meses entre +1.050 / +1.100 R$/saca e tendo que se preocupar apenas com “a safra nova 24/25”!

Para a safra 24/25 o mercado chegou a pagar +980 / +1.000 R$/saca para o café arábica tipo-6.

Mesmo com o cenário ainda muito construtivo, como sempre, protejam-se.

Na sexta-feira, com base nas cotações do fechamento do mercado do valor das opções do vencimento Set-24, era possível o produtor comprar a estrutura “Put-spread*” no Set-24 +175 / -145 vendendo uma opção de compra “call*” strike +210 pagando aproximadamente -8 R$/saca!

Essa estrutura garante um “piso/teto” para o produtor entre +955 / +1.193 R$/saca (desde que o Set-24 encerre no dia 09 de agosto de 2024 acima de +145 centavos de dólar por libra-peso (para garantir o piso) e/ou acima dos +210 centavos de dólar por libra-peso (para garantir o teto).

Caso o produtor decidir realizar trava futura para entregar seu produto nos meses de julho-agosto-24 não esqueça de comprar proteção /seguro para sua lavoura através da compra de opção de compra “call*” ou estrutura “call-spread*” para se proteger contra eventual quebra na sua produção com risco do calor e/ou geadas.

Como sempre, minha recomendação é para “vender / precificar / comprar seguro de compra e ou seguro de venda” sempre contra o vencimento Set-X e NÃO contra o Julho-X pois as opções da tela de Julho-X vencem no início de Junho-X e dessa forma o “seguro” irá vencer antes do período do inverno brasileiro encerrar!

Produtor, como sempre, proteja-se!

Produtor garantindo “um preço de venda” acima do seu custo de produção não quebra!

AH, segue um artigo interessante sobre a China – o Dragão Chinês!

https://encurtador.com.br/vwMX7

boa semana a todos!

Marcelo Fraga Moreira*

*Marcelo Fraga Moreira é um profissional há mais de 30 anos atuando no mercado de commodities agrícolas, escreve este relatório sobre café semanalmente como colaborador da Archer Consulting.

** “Call” = opção de Compra

** “Put” = opção de Venda

** “Compra Call-Spread” = compra e venda simultânea de 2 Opções de Compra comprando a Opção com preço de exercício mais baixo vendendo a Opção com preço de exercício mais alto);

** “Venda Call-Spread” = venda e compra simultânea 2 Opções de Compra vendendo a Opção com preço de exercício mais baixo e comprando a Opção com preço de exercício mais alto);

** “Compra Put-Spread” = compra e venda simultânea 2 Opções de Venda comprando a Opção com preço de exercício mais alto e vendendo a Opção com preço de exercício mais baixo);

** “Venda Put-Spread” = venda e compra simultânea 2 Opções de Venda vendendo a Opção com preço de exercício mais alto e comprando a Opção com preço de exercício mais baixo);

** “CFTC” = Commodity Futures Trading Commission – agência independente do governo dos Estados Unidos que regula os mercados de futuros e opções das commodities;

** “IBGE” = Instituto Brasileiro de Geografia e Estatística

** “Cecafé” = Conselho dos Exportadores de Café do Brasil

** “SECEX” = Secretaria comércio exterior

** “CNC” = Conselho Nacional do Café

** “USDA” = Departamento da Agricultura dos Estados Unidos

** “FNC” = Federação Nacional dos Cafeicultores da Colômbia

** “FAS” = Serviço Agrícola Estrangeiro do USDA*

** “OIC” = Organização Internacional do Café

** “GCA” = Green Coffee Association

** “ABIC” = Associação Brasileira da Indústria de Café

** “Sincal” = Associação dos Produtores do Brasil

** “NDF” = (Non-Deliverable Forward), um contrato a termo de moeda com liquidação financeira, com vencimento para aquele mês

** “Pib” = Produto Interno Bruto

** “FED” = Banco Central Americano

** “NOAA” = Departamento Nacional da Atmosfera e Oceanos dos Estados Unidos

** “EUROSTAT” = Serviço de Estatística da União Europeia responsável pela publicação de estatísticas e indicadores de elevada qualidade a nível europeu que permite a comparação entre países e regiões

** “OPEP” = A Organização dos Países Exportadores de Petróleo

** “COOXUPÉ” = Cooperativa Regional de Cafeicultores em Guaxupé

** “Coccamig” = Cooperativa Central de Cafeicultores e Agropecuaristas de Minas Gerais

** “PIB” = Produto interno Bruto de um país

** “COPOM” = Comitê de Política Monetária, é um órgão do Banco Central. Ele foi criado em 1996 com o objetivo de traçar e acompanhar a política monetária do país. Esse é o órgão responsável pelo estabelecimento de diretrizes a respeito da taxa de juros

** “BASIS” = O basis é a disparidade de preço causada pela diferença geográfica entre os pontos de entrega da commodity. Ele é calculado subtraindo o valor da commodity no mercado físico em determinada praça, pelo preço do mesmo produto no mercado futuro.

** “Bandas de bollinger” = do inglês bollinger bands, é um indicador de volatilidade bastante utilizado para prever se um ativo está sobre-comprado, estável ou sobre-vendido. Ele é formado por duas médias móveis, uma superior e outra inferior que indicam tal informação. São alguns atributos desse indicador:

Portanto, este indicador tenta mostrar se uma ação está barata ou cara, em um determinado período de tempo.

Desse modo, ele é indicado para operações de curto prazo, day trade ou swing trade.

O autor da técnica é o americano John Bollinger (nascido em 1950), analista financeiro e colaborador da área de análise técnica. John lançou o seu livro Bollinger on Bollinger Bands em 2001, mas essa técnica começou a ser desenvolvida por ele ainda na década de 1980. As bandas são derivadas das médias móveis e mostram que, independente de qualquer movimento que o preço faça, ele tende a voltar a um equilíbrio. Portanto, temos aí um “estreitamento das bandas” no gráfico de candlestick.

** “PMI” = A sigla PMI significa, em inglês, Purchasing Manager’s Index e é um indicador que mede a atividade econômica de um país a partir de pesquisas mensais realizadas por uma empresa privada.

Assim, o PMI também é conhecido como Índice de Gerentes de Compra e seu principal objetivo é fornecer informações sobre a temperatura de alguns setores da economia e orientar os diversos profissionais do mercado.

Confira valores, disponibilidade e datas.

Estou interessado