Mais uma semana surpreendente com o vencimento Set-24 trabalhando com uma amplitude de +2.000 pontos! Após testar as mínimas na segunda-feira, terça-feira e quarta-feira (respectivamente @ +180,90 / +180,65 / +180,15 centavos de dólar por libra-peso) na quinta-feira o Set-24 voltou a subir +1.000 pontos negociando na máxima da semana @ +190,90 centavos de dólar por libra-peso. Na sexta-feira “devolveu” praticamente tudo, voltando a negociar na mínima do dia @ +181,90 centavos de dólar por libra-peso e encerrar a semana @ +182,90 centavos de dólar por libra-peso!

+1.000 pontos representam aproximadamente +13,23 US$/saca ou +66,15 R$/saca! Para um “trader profissional” que “acertou” o movimento da semana comprando na mínima do dia na segunda-feira e vendendo dobrado na máxima do dia na quinta-feira (para ficar vendido) e zerando a posição na mínima do dia na sexta-feira conseguiu um resultado de “apenas” +132,30 R$/saca! Claro que nesse exemplo acima pouquíssimos acertaram no “olho da mosca”. Mas isso demonstra como o mercado está volátil e perigoso! O produtor necessita, claro, acompanhar sua produção, sua lavoura diariamente e também necessita acompanhar o mercado/cotações de perto!

O site de notícias Agnocafé divulgou uma matéria para seus assinantes onde aparentemente as cotações do café tipo arábica cotados na bolsa de Nova Iorque continuam sustentadas pelas notícias vindas do Vietnam / Indonésia: “Na semana O Escritório Geral de Estatísticas do Vietnã informou na quarta-feira passada que as exportações de café do Vietnã em fev-24 caíram -32,8% comparado ao mês de jan-24. Além disso, em 3 de novembro, o departamento de agricultura do Vietnã projetou que a produção de café do Vietnã no ano-safra de 2023/24 poderia cair -10%, para 1,656 milhões de toneladas (equivalente @ +27,60 milhões de sacas) – a menor safra em quatro anos devido à seca. A principal região produtora de café do Vietnam – Terras Altas Centrais – vem atravessando uma seca muito forte que deverá influenciar fortemente a performance dos contratos de café arábica e conilon no curto e médio prazo. A falta de precipitação pode causar uma série de problemas às comunidades locais, incluindo danos às colheitas e um declínio nos níveis das águas subterrâneas, na região das Terras Altas Centrais. Os residentes da região enfrentam uma seca devastadora que resulta em campos secos e pés de café secos”.

As cotações do café tipo robusta na bolsa de Londres chegaram a negociar no patamar mais alto dos últimos 16 anos quando o vencimento Março-24 chegou a negociar próximo dos +3.500 US$/tonelada (aproximadamente +210 US$/saca ou +1.050 R$/saca equivalente)!

Na sexta-feira Londres também recuou (caindo aproximadamente -80 US$/tonelada) porém o mercado para o café tipo robusta continua muito firme e com todos os próximos 5 vencimentos ainda negociando acima dos +3.000 US$/tonelada. O contrato Março-24 irá expirar no próximo dia 22 de março e continua sendo utilizado como referência para as negociações “spot”. O mercado interno do Vietnam continua firme com negócios sendo ainda realizados com prêmios acima dos +150 R$/saca em comparação ao mercado interno brasileiro!

O mercado interno brasileiro chegou a negociar o café tipo robusta nos +900 R$/saca! Quem poderia imaginar! Mesmo assim o produtor brasileiro do café robusta continua vendendo café “barato”! Considerando os +150 R$/saca que o “mercado” está pagando para o produtor do Vietnam + o “spread” de frete entre o porto de Vitória/Santos x o frete do Vietnam para a Europa (ainda desviando a rota pelo sul da África) o produtor brasileiro já poderia estar vendendo seu café robusta acima dos +1.000 R$/saca!

O café arábica continua pressionado. Ainda “não andou”. O “spread” no mercado interno entre o “café arábica x café robusta” chegou a ficar em apenas +150 R$/saca (considerando negociações para o café robusta @ +900 R$/saca e para o café arábica tipo 6 @ +1.050 R$/saca – e lembrado que esse spread já foi negociado entre +400 / +800 R$/saca).

Para o produtor que ainda tem posição “safra velha” 23/24 para negociar minha sugestão é para não perder vendas acima dos +850 R$/saca para o café tipo robusta e não perder vendas acima dos +1.050 R$/saca para o café tipo arábica. O eventual valor adicional acima desses valores utilizar +100% desse prêmio para a compra de seguro / de hedge para continuar participando de eventual alta no mercado protegendo as próximas safras 24/25 e 25/26! O café “spot” já está colhido, nos armazéns. Então, vender nesse patamar e entregar o produto atual não tem mais “risco de quebra de produção”! E estará vendendo acima das expectativas! Como diz o ditado popular “melhor um pássaro na mão do que 2 voando”!

A safra 24/25 a ser colhida ainda tem risco de qualidade e quantidade pois a colheita da safra 24/25 ainda não começou. E a safra 25/26 ainda esta totalmente “em aberto” pois o inverno ainda não chegou e eventual geada poderá prejudicá-la. A safra 25/26 ainda tem um inverno pela frente e novo risco de seca/falta de chuvas até o final desse ano.

Então, o valor adicional acima mencionado poderá/poderia ser utilizado de 2 formas:

– o produtor pode vender a sua estimativa da safra 24/25 a vista, com preço fixo, e comprar uma opção de compra “call*” ou comprar uma estrutura “call-spread*” para estar protegido contra uma eventual quebra na sua produção

e/ou

– Comprar uma opção de venda “put*” ou comprar uma estrutura “put-spread*” garantindo assim um preço mínimo ao redor dos +800 R$/saca para o café tipo robusta e +1.000 R$/saca para o café tipo arábica e aguardar por preços melhores, sabendo que tem um “seguro em posição”!

A safra brasileira 24/25 para o café tipo robusta promete ser próxima da safra 23/24 – +20/+22 milhões de sacas? Considerando a demanda interna em +21,60 milhões de sacas (com um mix no consumo interno estimado em +80% para o café tipo robusta e +20% para o café tipo arábica) então o Brasil poderá exportar na próxima safra 24/25 apenas +4,40 milhões de sacas do café tipo robusta! Lembrando que nessa safra 23/24 o Brasil deverá terminar o período do “ano safra julho-23/junho-24 exportando aproximadamente +6,00 milhões de sacas do café tipo robusta! Ora, com os problemas ainda no Vietnam e o Brasil tirando do mercado aproximadamente -1,60 / -2,00 milhões de sacas para o café tipo robusta, não tem com ficar “baixista” no curto/médio prazo!

Apesar do “mosquito da baixa” ter me picado na semana passada e após ajustar os números para a safra 23/24 e revendo os números e as projeções para as próximas safras 24/25 em diante, continuo construtivo para o médio e longo prazo!

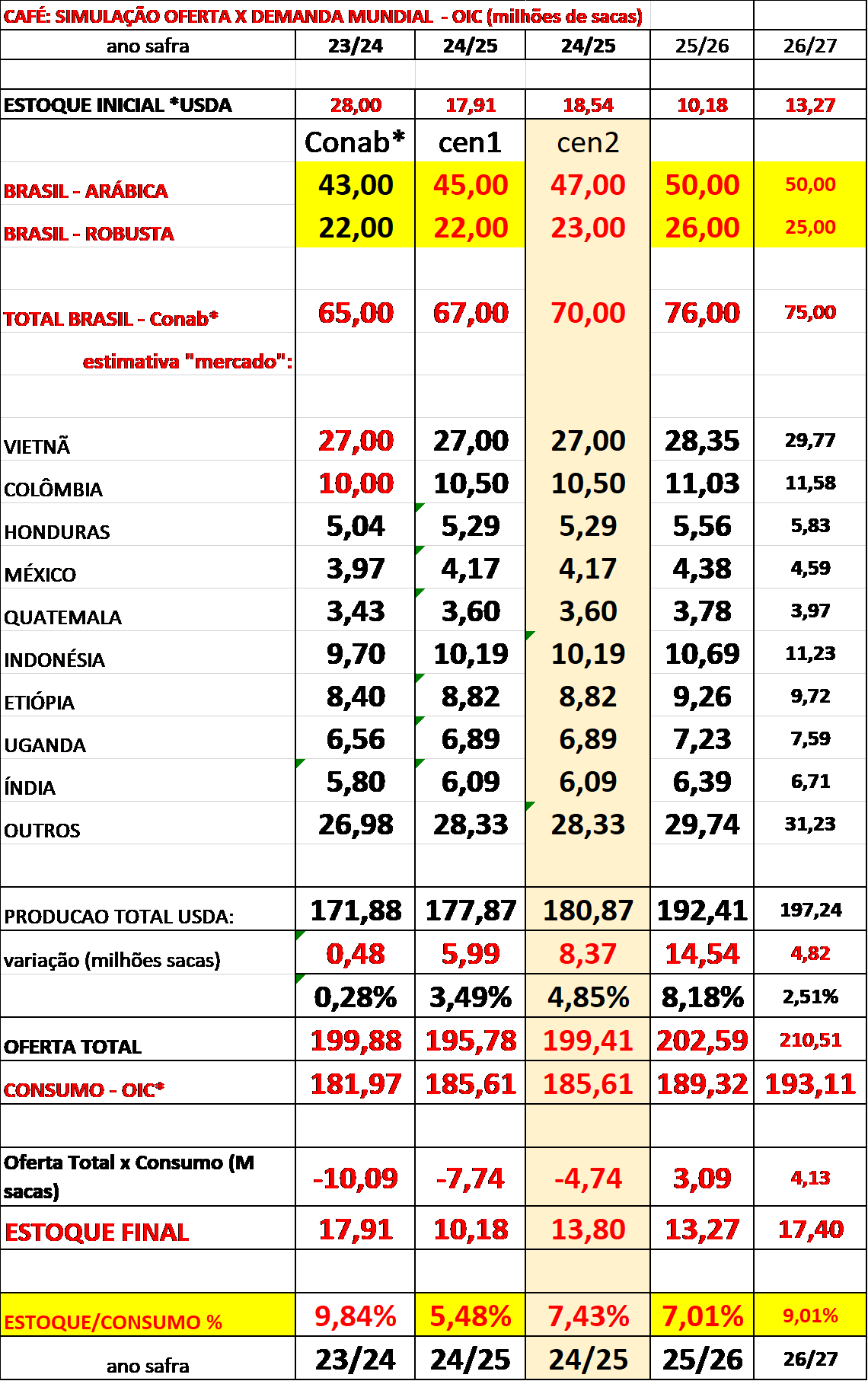

Mesmo “extrapolando” e assumindo as safras brasileiras 23/24 em +65 milhões de sacas, a safra 24/25 em +70 milhões de sacas e as safras 25/26 e 26/27 em +76,00 e +75,00 milhões de sacas o índice “estoque x consumo” continuará muito justo e abaixo dos +10% durante os próximos 3 anos!

O mercado chinês é uma realidade. Veio para ficar! Qual será a dinâmica da importação da China nos próximos 3 anos? Vamos passar de +800 mil sacas/ano para +1,50 / +2,00 milhões de sacas/ano ou mais? Como será o clima? Como serão as safras no Vietnam, Indonésia, Colômbia, América Central?

Com as restrições do parlamento europeu exigindo a importação / certificados para produtos “produzidos em terras nobres, provenientes das boas práticas, carbono zero, etc” o Brasil continuará sendo o principal produtor / fornecedor de alimentos para o mundo!

O produtor brasileiro precisa se preparar e começar a “cobrar”, exigir um prêmio real pelo seu produto. Seja para o café, para a soja, para o açúcar, para o milho, para carne/proteína! O Brasil precisa do Brasil para alimentar sua população! E a China, Índia, Oriente Média, África, Europa precisam do Brasil!

Assistam ao vídeo abaixo produzido pela Rural Business: “A China tem fome – Eu preciso de você”!

https://www.youtube.com/watch?v=XNvkB97vXXc

Essa é a realidade global! Se o Brasil parar de exportar soja, milho, farelo de soja, carne/frango/proteína, suco de laranja, café, açúcar o mundo irá morrer de fome!

O Set-24 continua com suportes importantes @ +179,40 / 176,20 / +171,40 centavos de dólar por libra-peso e resistências @ +182,80 / +194,00 centavos de dólar por libra-peso.

Como sempre, PROTEJA-SE!! O mercado será sempre “soberano”!

O Novo Curso Avançado de Opções sobre Futuros – Commodities Agrícolas já tem data marcada: dias 02 (terça) e 03 de abril(quarta) de 2024, das 09:00 às 17:00horas no Hotel Travel Inn Paulista Wall Street, na Rua Itapeva, 636, Bela Vista, São Paulo – SP. Introduzimos novos módulos, com estratégias, gestão dos livros, delta hedging e trading game, entre outros assuntos. Para mais informações contate priscilla@archerconsulting.com.br As vagas são limitadas.

Boa semana a todos!

Marcelo Fraga Moreira*

*Marcelo Fraga Moreira é um profissional há mais de 30 anos atuando no mercado de commodities agrícolas, escreve este relatório sobre café semanalmente como colaborador da Archer Consulting.

** “Call” = opção de Compra

** “Put” = opção de Venda

** “Compra Call-Spread” = compra e venda simultânea de 2 Opções de Compra comprando a Opção com preço de exercício mais baixo vendendo a Opção com preço de exercício mais alto);

** “Venda Call-Spread” = venda e compra simultânea 2 Opções de Compra vendendo a Opção com preço de exercício mais baixo e comprando a Opção com preço de exercício mais alto);

** “Compra Put-Spread” = compra e venda simultânea 2 Opções de Venda comprando a Opção com preço de exercício mais alto e vendendo a Opção com preço de exercício mais baixo);

** “Venda Put-Spread” = venda e compra simultânea 2 Opções de Venda vendendo a Opção com preço de exercício mais alto e comprando a Opção com preço de exercício mais baixo);

** “CFTC” = Commodity Futures Trading Commission – agência independente do governo dos Estados Unidos que regula os mercados de futuros e opções das commodities;

** “IBGE” = Instituto Brasileiro de Geografia e Estatística

** “Cecafé” = Conselho dos Exportadores de Café do Brasil

** “SECEX” = Secretaria comércio exterior

** “CNC” = Conselho Nacional do Café

** “USDA” = Departamento da Agricultura dos Estados Unidos

** “FNC” = Federação Nacional dos Cafeicultores da Colômbia

** “FAS” = Serviço Agrícola Estrangeiro do USDA*

** “OIC” = Organização Internacional do Café

** “GCA” = Green Coffee Association

** “ABIC” = Associação Brasileira da Indústria de Café

** “Sincal” = Associação dos Produtores do Brasil

** “NDF” = (Non-Deliverable Forward), um contrato a termo de moeda com liquidação financeira, com vencimento para aquele mês

** “Pib” = Produto Interno Bruto

** “FED” = Banco Central Americano

** “NOAA” = Departamento Nacional da Atmosfera e Oceanos dos Estados Unidos

** “EUROSTAT” = Serviço de Estatística da União Europeia responsável pela publicação de estatísticas e indicadores de elevada qualidade a nível europeu que permite a comparação entre países e regiões

** “OPEP” = A Organização dos Países Exportadores de Petróleo

** “COOXUPÉ” = Cooperativa Regional de Cafeicultores em Guaxupé

** “Coccamig” = Cooperativa Central de Cafeicultores e Agropecuaristas de Minas Gerais

** “PIB” = Produto interno Bruto de um país

** “COPOM” = Comitê de Política Monetária, é um órgão do Banco Central. Ele foi criado em 1996 com o objetivo de traçar e acompanhar a política monetária do país. Esse é o órgão responsável pelo estabelecimento de diretrizes a respeito da taxa de juros

** “BASIS” = O basis é a disparidade de preço causada pela diferença geográfica entre os pontos de entrega da commodity. Ele é calculado subtraindo o valor da commodity no mercado físico em determinada praça, pelo preço do mesmo produto no mercado futuro.

** “Bandas de bollinger” = do inglês bollinger bands, é um indicador de volatilidade bastante utilizado para prever se um ativo está sobre-comprado, estável ou sobre-vendido. Ele é formado por duas médias móveis, uma superior e outra inferior que indicam tal informação. São alguns atributos desse indicador:

Portanto, este indicador tenta mostrar se uma ação está barata ou cara, em um determinado período de tempo.

Desse modo, ele é indicado para operações de curto prazo, day trade ou swing trade.

O autor da técnica é o americano John Bollinger (nascido em 1950), analista financeiro e colaborador da área de análise técnica. John lançou o seu livro Bollinger on Bollinger Bands em 2001, mas essa técnica começou a ser desenvolvida por ele ainda na década de 1980. As bandas são derivadas das médias móveis e mostram que, independente de qualquer movimento que o preço faça, ele tende a voltar a um equilíbrio. Portanto, temos aí um “estreitamento das bandas” no gráfico de candlestick.

** “PMI” = A sigla PMI significa, em inglês, Purchasing Manager’s Index e é um indicador que mede a atividade econômica de um país a partir de pesquisas mensais realizadas por uma empresa privada.

Assim, o PMI também é conhecido como Índice de Gerentes de Compra e seu principal objetivo é fornecer informações sobre a temperatura de alguns setores da economia e orientar os diversos profissionais do mercado.

Confira valores, disponibilidade e datas.

Estou interessado