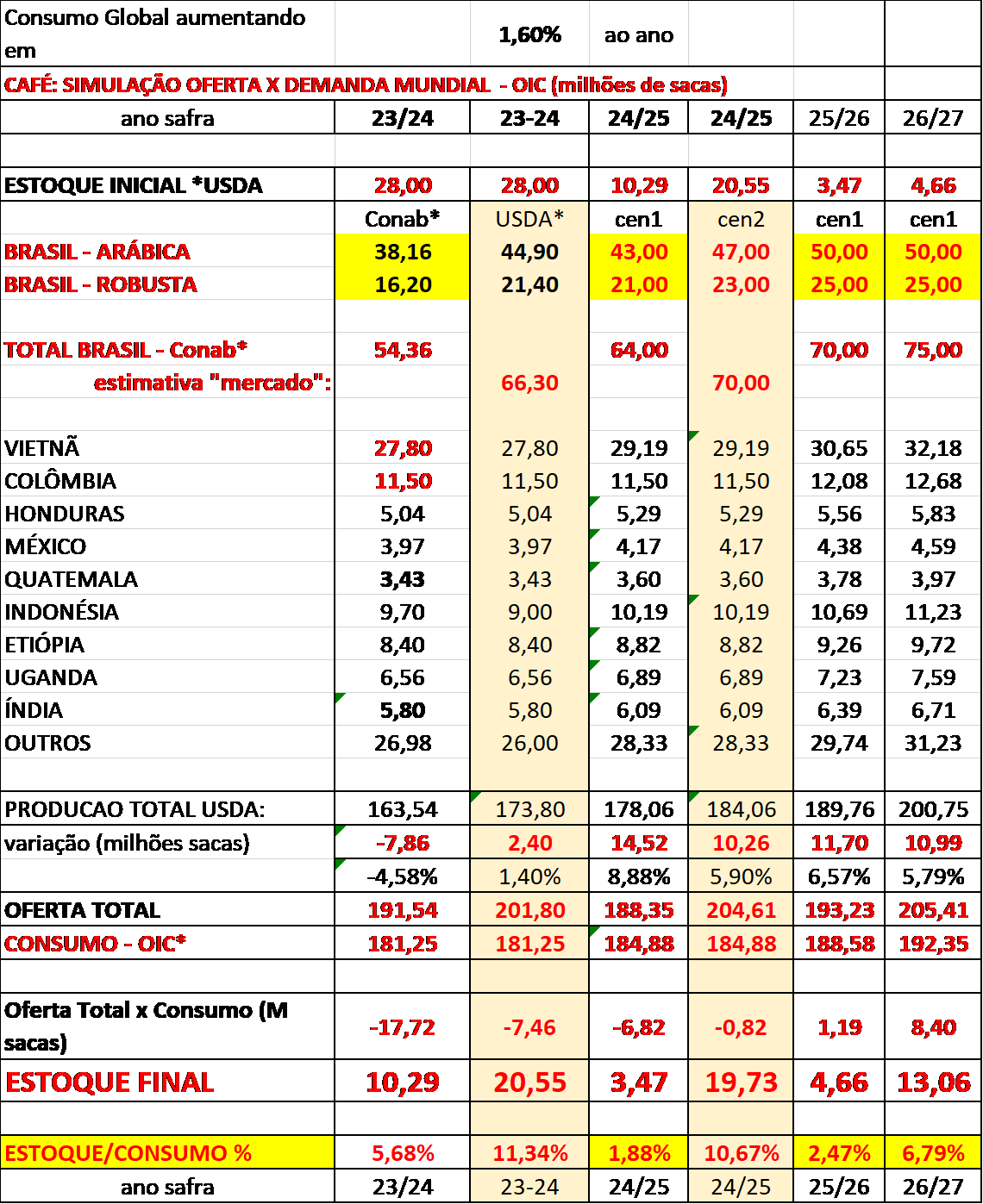

As incertezas dos efeitos do “El-Ninõ” na próxima safra brasileira 24/25 junto com os dados publicados pelo USDA* e pela OIC* continuam deixando o “mercado” muito volátil! O USDA* reduziu a safra brasileira 23/24 em -300 mil sacas mas ainda em +66,30 milhões de sacas (sendo +44,90 milhões de sacas do café tipo arábica e +21,40 milhões de sacas do café tipo robusta) x a previsão oficial da CONAB* em +54,36 milhões de sacas (+38,16 milhões de sacas do café tipo arábica e +16,20 milhões de sacas do café tipo robusta). O USDA* também reduziu a estimativa nas exportações brasileiras de -45,40 milhões de sacas para -43,90 milhões de sacas. Do lado “positivo” finalmente o USDA* ajustou os números para a produção do Vietnam reduzindo a safra 23/24 para +27,80 milhões de sacas x previsão anterior em +31,30 milhões de sacas. E o “estoque de passagem” caiu de +2,76 milhões de sacas para apenas +359 mil sacas! Ou seja, em apenas uma “canetada” o USDA* tirou do mercado do café tipo arábica + robusta -6,20 milhões de sacas!

Por outro lado, a OIC* estimou o consumo mundial na safra 21/22 em +175,60 milhões de sacas com crescimento para o ano safra 22/23 em +1,60% para +178,41 milhões de sacas! Considerando esse crescimento constante nos mesmos +1,60% ao ano para o ano safra 23/24, então o consumo mundial já estará superando nessa safra 23/24 os +180 milhões de sacas, em +181,26 milhões de sacas! E nos próximos 3 anos, “já na próxima safra 26/27” o mundo estará consumindo acima dos +192 milhões de sacas!

As estimativas para a produção total global 23/24 variam hoje entre +163 milhões de sacas e +173 milhões de sacas (basicamente uma diferença de +10 milhões de sacas levando em conta a diferença entre as projeções da Conab* x USDA* para a safra brasileira). Considerando os dados da OIC* no consumo global como “corretos”, então o déficit global para a safra atual 23/24 está oscilando entre -17,70 e -7,46 milhões de sacas!

Os famosos índices “estoque x consumo” e “estoque de passagem” continuarão críticos pelos próximos anos! Analisando essa “sopa de letrinhas” com atenção não tem como não “ficar/continuar” altista para os próximos meses! Segundo os dados do USDA* o índice “estoque x consumo” poderá ficar acima dos +10% e segundo meus dados / análises com os números da OIC* o índice poderá ficar abaixo dos +8% pelos próximos 3 anos, com o “estoque de passagem” voltando a ficar acima dos +10 milhões de sacas apenas a partir da safra 26/27!

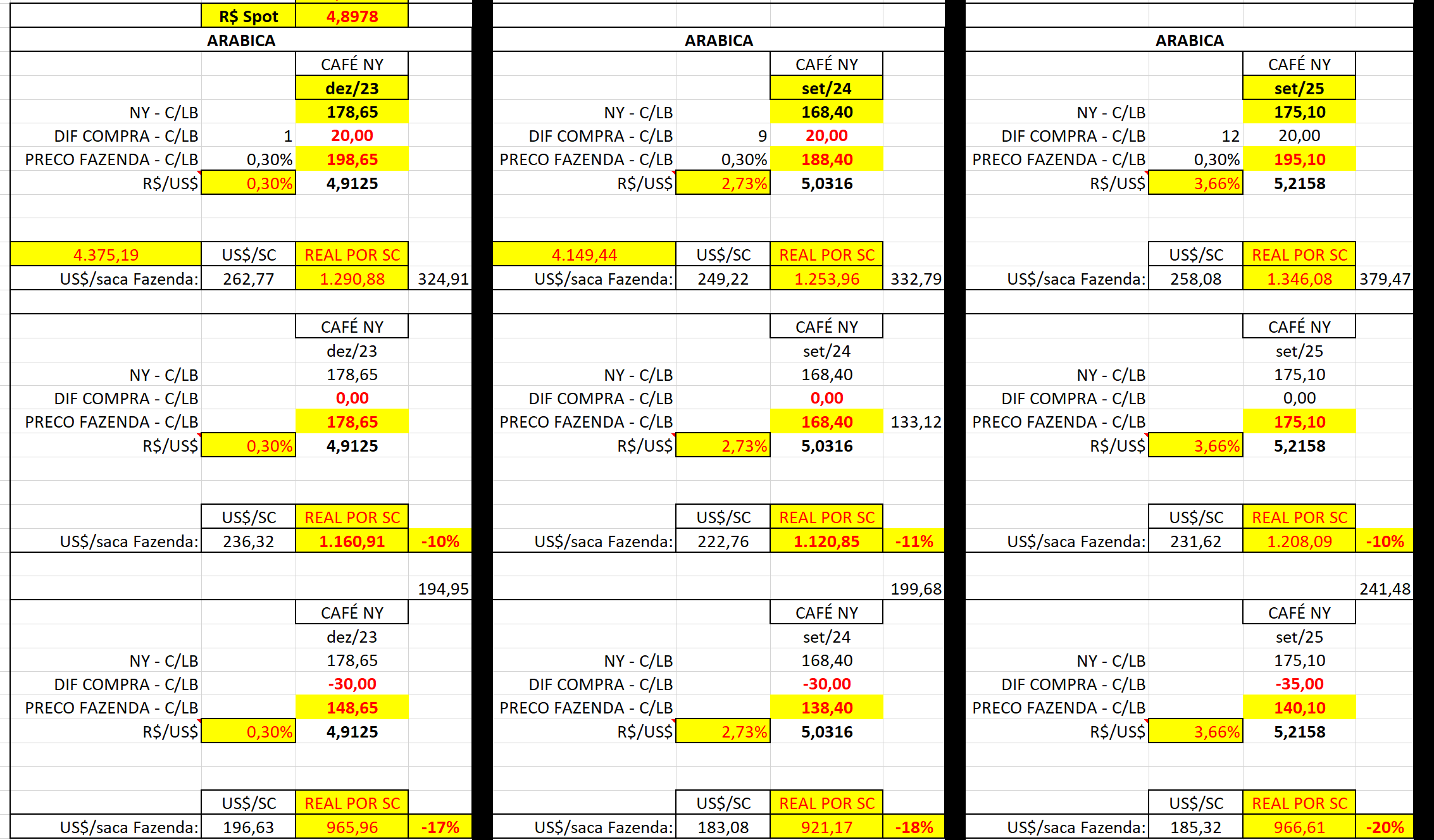

Mesmo com os feriados da semana refletindo em menor liquidez (na segunda-feira tivemos feriado no Brasil e na quinta e sexta-feira feriado nos EUA) o Dez-23 trabalhou com uma amplitude de +2.000 pontos novamente! Iniciou a semana subindo praticamente +900 pontos e encerrando o dia com +695 pontos de alta @ +177,90 centavos de dólar por libra-peso. Nos 2 pregões seguintes o Dez-23 voltou a negociar na mínima da semana @ +174,50 centavos de dólar por libra-peso e na sexta-feira, mesmo com o “mercado” ainda em ritmo de feriado, voltou a negociar na máxima @ +181,00 centavos de dólar por libra-peso – encerrando a semana @ +178,65 centavos de dólar por libra-peso (fechamento sexta-feira anterior / mínima / máxima / mínima / máxima / fechamento respectivamente @ +170,95 / +170,00 / +179,60 / +174,50 / +181,00 / +178,65 centavos de dólar por libra-peso).

O spread “Dez-23 X Março-24” voltou a disparar chegando a negociar próximo dos -1.000 pontos! Novamente, se o “mercado” acredita na safra brasileira acima dos +66,30 milhões de sacas, com uma “oferta abundante” e com uma exportação acima dos +43,90 milhões de sacas então “por que o mercado continua invertido até o próximo vencimento Set-24”?

A exportação brasileira para o mês de nov-23 voltou a “normalidade” e deverá ficar entre +4,40 / +4,70 milhões de sacas (segundo a projeção dos dados publicados pela Cecafé* na última sexta-feira).

O “mercado comprador” continua “pressionando” o produtor a negociar com base já na tela de Março-24 ou aplicando um “desconto” ao redor dos -40 pontos! Com base no Dez-23 o mercado spot para o café arábica tipo 6 deveria estar sendo negociado acima dos +950 R$/saca. O mercado interno voltou a negociar ao redor dos +900 R$/saca para o café tipo 6 e entre +950 / +970 R$/saca para o café tipo “cereja descascado”. Para o produtor “queimar” -50 R$/saca temos 4 hipóteses: a) o produtor não sabe ou não se importa em fazer conta; b) o produtor não acredita nos números da Conab*; c) o produtor está precisando de dinheiro no curto prazo; d) o produtor não acompanha o quadro doméstico e internacional da “oferta e demanda”!

No curto prazo o Set-24 encerrou a semana @ 168,40 centavos de dólar por libra-peso e abaixo da média móvel dos +200 dias (@ +170,00 centavos de dólar por libra-peso). Próximo suporte importante agora @ +161,10 centavos de dólar por libra-peso.

O quadro “oferta x demanda” continua positivo porém hoje o “mundo global” está totalmente interligado e qualquer “espirro” nos juros americanos, uma nova guerra, uma “canetada” vinda de algum “líder maluco”, um novo bloqueio regional, uma nova pandemia poderá derrubar a demanda mundial pelo café!

Continuo acreditando na safra brasileira 23/24 abaixo dos +60 milhões de sacas, no consumo interno ao redor dos +21,50 milhões de sacas e na exportação brasileira total abaixo dos +40 milhões de sacas.

Para a próxima safra 24/25, com todo esse problema climático atual e ainda um inverno pela frente, muito cuidado com “vendas/travas” futuras comprometendo uma produção ainda incerta sem a compra de “seguro” (opção de compra call*).

Produtor, como sempre, proteja-se!

Teremos muita volatilidade nas próximas semanas / meses!

Produtor garantindo “um preço de venda” acima do seu custo de produção não quebra!

boa semana a todos!

Marcelo Fraga Moreira*

*Marcelo Fraga Moreira é um profissional há mais de 30 anos atuando no mercado de commodities agrícolas, escreve este relatório sobre café semanalmente como colaborador da Archer Consulting.

** “Call” = opção de Compra

** “Put” = opção de Venda

** “Compra Call-Spread” = compra e venda simultânea de 2 Opções de Compra comprando a Opção com preço de exercício mais baixo vendendo a Opção com preço de exercício mais alto);

** “Venda Call-Spread” = venda e compra simultânea 2 Opções de Compra vendendo a Opção com preço de exercício mais baixo e comprando a Opção com preço de exercício mais alto);

** “Compra Put-Spread” = compra e venda simultânea 2 Opções de Venda comprando a Opção com preço de exercício mais alto e vendendo a Opção com preço de exercício mais baixo);

** “Venda Put-Spread” = venda e compra simultânea 2 Opções de Venda vendendo a Opção com preço de exercício mais alto e comprando a Opção com preço de exercício mais baixo);

** “CFTC” = Commodity Futures Trading Commission – agência independente do governo dos Estados Unidos que regula os mercados de futuros e opções das commodities;

** “IBGE” = Instituto Brasileiro de Geografia e Estatística

** “Cecafé” = Conselho dos Exportadores de Café do Brasil

** “SECEX” = Secretaria comércio exterior

** “USDA” = Departamento da Agricultura dos Estados Unidos

** “FNC” = Federação Nacional dos Cafeicultores da Colômbia

** “FAS” = Serviço Agrícola Estrangeiro do USDA*

** “OIC” = Organização Internacional do Café

** “GCA” = Green Coffee Association

** “ABIC” = Associação Brasileira da Indústria de Café

** “Sincal” = Associação dos Produtores do Brasil

** “NDF” = (Non-Deliverable Forward), um contrato a termo de moeda com liquidação financeira, com vencimento para aquele mês

** “Pib” = Produto Interno Bruto

** “FED” = Banco Central Americano

** “NOAA” = Departamento Nacional da Atmosfera e Oceanos dos Estados Unidos

** “EUROSTAT” = Serviço de Estatística da União Europeia responsável pela publicação de estatísticas e indicadores de elevada qualidade a nível europeu que permite a comparação entre países e regiões

** “OPEP” = A Organização dos Países Exportadores de Petróleo

** “COOXUPÉ” = Cooperativa Regional de Cafeicultores em Guaxupé

** “Coccamig” = Cooperativa Central de Cafeicultores e Agropecuaristas de Minas Gerais

** “PIB” = Produto interno Bruto de um país

** “COPOM” = Comitê de Política Monetária, é um órgão do Banco Central. Ele foi criado em 1996 com o objetivo de traçar e acompanhar a política monetária do país. Esse é o órgão responsável pelo estabelecimento de diretrizes a respeito da taxa de juros

** “BASIS” = O basis é a disparidade de preço causada pela diferença geográfica entre os pontos de entrega da commodity. Ele é calculado subtraindo o valor da commodity no mercado físico em determinada praça, pelo preço do mesmo produto no mercado futuro.

** “Bandas de bollinger” = do inglês bollinger bands, é um indicador de volatilidade bastante utilizado para prever se um ativo está sobre-comprado, estável ou sobre-vendido. Ele é formado por duas médias móveis, uma superior e outra inferior que indicam tal informação. São alguns atributos desse indicador:

Portanto, este indicador tenta mostrar se uma ação está barata ou cara, em um determinado período de tempo.

Desse modo, ele é indicado para operações de curto prazo, day trade ou swing trade.

O autor da técnica é o americano John Bollinger (nascido em 1950), analista financeiro e colaborador da área de análise técnica. John lançou o seu livro Bollinger on Bollinger Bands em 2001, mas essa técnica começou a ser desenvolvida por ele ainda na década de 1980. As bandas são derivadas das médias móveis e mostram que, independente de qualquer movimento que o preço faça, ele tende a voltar a um equilíbrio. Portanto, temos aí um “estreitamento das bandas” no gráfico de candlestick.

** “PMI” = A sigla PMI significa, em inglês, Purchasing Manager’s Index e é um indicador que mede a atividade econômica de um país a partir de pesquisas mensais realizadas por uma empresa privada.

Assim, o PMI também é conhecido como Índice de Gerentes de Compra e seu principal objetivo é fornecer informações sobre a temperatura de alguns setores da economia e orientar os diversos profissionais do mercado.

Confira valores, disponibilidade e datas.

Estou interessado