O “mercado” finalmente acordou com praticamente 80% dos analistas/corretoras/bancos, indicando agora, que poderemos ver NY atingir os 300 centavos de dólar por libra-peso em breve (lembrando que no início do ano alguns bancos/analistas projetavam uma safra brasileira 24/25 acima dos 69 milhões de sacas e os preços podendo voltar para os 140 centavos de dólar por libra-peso). Antes “tarde do que nunca”!

Na semana o vencimento Dez-24 encerrou @ 259,45 centavos de dólar por libra-peso, subindo praticamente +2.235 pontos (mínima / máxima / fechamento respectivamente @ 238,10 / 260,45 / 259,45 centavos de dólar por libra-peso). O R$ encerrou @ 5,58 R$/US$ (mínima / máxima / fechamento respectivamente @ 5,58 / 5,69 / 5,58 R$/US$).

Londres continua muito firme negociando em novas máximas históricas. O Set-24 negociou @ 5.699 US$/tonelada (341,87 US$/saca = 1.907 R$/saca) e o Dez-24 @ 5.281 US$/tonelada (316,80 US$/saca = 1.767,73 R$/saca)! Mesmo com as chuvas durante as últimas semanas no Vietnam e na Indonésia a safra 24/25 está comprometida. No Vietnam a produção esperada está abaixo dos 24 milhões de sacas (com as projeções atuais variando entre 22-29 milhões de sacas). E na Indonésia entre 7,50 – 11 milhões de sacas.

Infelizmente os compradores no mercado interno continuam repassando muito pouco desse aumento para o produtor do café tipo arábica– alegando que não conseguem repassar o aumento para os compradores de destino. O produtor que ainda precisa de caixa para pagar suas contas se vê “forçado” a vender “a mercado”.

O café robusta, apesar do produtor brasileiro continuar vendendo com um desconto acima dos 200 R$/saca comparado com o produto do Vietnam, está “firme como uma rocha” no mercado interno. Tivemos notícias que chegou a sair negócio acima dos 1.550 R$/saca! Realmente “inacreditável”! Pela primeira vez estou vendo o café robusta negociar acima do café arábica tipo 6 (apenar recordando que eu indicava que o café robusta deveria valer acima do “café rio” desde o começo do ano)! O café arábica tipo 6 continua negociado entre 1.400 / 1.550 R$/saca. Creio que em muito breve estará negociando acima dos 2.000 R$/saca!

Como venho acreditando e já postando há meses, creio que falta pouco para o Dez-24 atingir e romper os 300 centavos de dólar por libra-peso. Nessa semana “stops” foram acionados quando o Dez-24 rompeu os 250 centavos de dólar por libra-peso. Conforme o “comentário semanal” anterior, a posição das opções de compra “call*” no próximo vencimento Dez-24 está deixando muito especulador - e até mesmo muito “produtor especulador” - assustado! O “strike” 300 centavos de dólar por libra-peso encerrou com 8.278 lotes em aberto x 7.001 lotes na semana anterior (encerrou valendo 6,89 centavos de dólar por libra-peso – aproximadamente 50 R$/saca)!

Já a opção do “strike” 300 centavos de dólar por libra-peso no contrato Set-25 encerrou cotada @ 17,41 centavos de dólar por libra-peso (aproximadamente 128 R$/saca) e no Set-26 encerrou cotada @ 18,89 centavos de dólar por libra-peso (aproximadamente 140 R$/saca)! Infelizmente a posição em aberto para esses vencimentos tanto nas opções de compra “call*” quanto nas opções de venda “put*” é praticamente inexistente! Ou seja, o produtor continua fazendo a “dança da chuva”, apenas “torcendo”...

A seca continua causando prejuízos IRREVERSÍVEIS para a próxima safra 25/26! Muitas lavouras foram literalmente destruídas pelo fogo, muitas estão sendo esqueletadas, e muitas lavouras novas (sem irrigação) estão sendo erradicadas. As temperaturas deverão continuar elevadas durante os próximos 15 dias “torrando” as lavouras! As chuvas são muito bem vindas, mas infelizmente irão chegar muito tarde dessa vez...

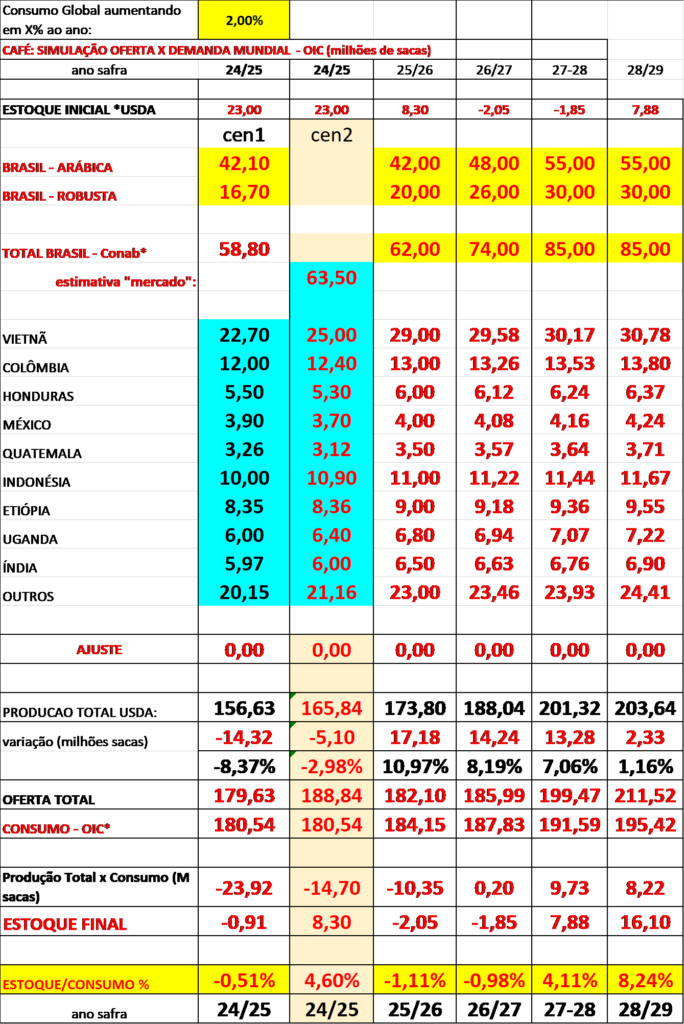

Incrível que muitos analistas e bancos não divulgam os dados do quadro de “oferta x demanda” mundial demonstrando o cenário explosivo para os próximos 2-3 anos. Abaixo volto a compartilhar a minha visão / projeção para os próximos anos ajustando a safra brasileira em função da seca:

Acredito que iremos ter 2 anos seguidos com “déficit” entre “produção mundial x consumo mundial”. Para a safra atual continuo acredito que deverá ficar entre -15/-23 milhões de sacas a para a próxima safra 25/26 ao redor dos -10 milhões de sacas. Notem como o índice “estoque x consumo” está crítico! O “mercado” considerava um índice “seguro” quanto estava acima dos 15%. Teremos que rever nossos conceitos pois, se ocorrer, provavelmente apenas após a safra 29/30!

A única condição para o quadro da “oferta x demanda” voltar a se equilibrar, gerando um eventual aumento dos estoques de passagem, será via redução no consumo (pois não vejo o Brasil conseguindo produzir 80 milhões de sacas nos próximos anos). Para reduzir o consumo só existe uma forma: explosão nos preços! Já vimos isso acontecer nesses últimos 12 meses com o preço do azeite, do suco de laranja, do chocolate... No Brasil em breve as torrefadoras serão obrigadas a aumentar os preços nas gôndolas e voltaremos a ter preços acima dos 20 R$/500 gramas para o “café torrado e moído”.

Temos noticias onde muitos “acumuladores” estão gerando muita preocupação entre as corretoras e os “clientes”. Muitas operações estão prestes a “aparecer e dobrar” com “gatilhos” acima dos 270 centavos de dólar por libra-peso e principalmente acima dos 300 centavos de dólar por libra-peso! A chamada de margem poderá voltar ao radar machucando muita gente!

Da mesma forma, com muitas vendas já realizadas para as próximas safras 25/26 e 26/27 - através das “trevas” – ou melhor, das “travas” - o produtor precisa se proteger “pra ontem” comprando uma opção de compra “call*” (e as cooperativas também para proteger seus associados! Converse com seu comprador, com sua cooperativa, com seu banco, e PROTEJA-SE!

Na safra atual já tivemos informações onde muitos produtores precisaram renegociar suas vendas e “entrar” no mercado para comprar o saldo necessário para honrar seus compromissos! Infelizmente poucos produtores aproveitaram – e não foi por falta de aviso – quando o mercado deu muitas oportunidades para o produtor se proteger. Apenas lembrando os nossos leitores, durante o período out-23 até março-24 o mercado negociou dentro do intervalo 150-190 centavos de dólar por libra-peso.

Os fundos + especuladores liquidaram na semana passada -6.138 lotes (quando o mercado corrigiu saindo dos 246 para os 236 centavos de dólar por libra-peso). Segundo o último relatório do CFTC* estão comprados em +35.818 lotes! Nos 2 últimos pregões da semana devem ter retornado às compras fazendo o mercado subir 1.400 pontos! Creio que irão fazer de tudo para buscar os 300 centavos de dólar por libra-peso e “massacrar” os “vendidos” nas opções do Dez-24!

Os embarques continuam acelerados! No mês de Agosto-24 o Brasil exportou 3,73 milhões de sacas e para o mês de Setembro-24 deverá exportar acima dos 4,00 milhões de sacas. Segundo os dados da Cecafé* nos primeiros 12 dias do mês já foram emitidas autorizações para exportar 1,80 milhões de sacas.

A boa notícia da semana foi a confirmação do lançamento do contrato futuro para o café tipo robusta a ser negociado na B3 a partir do próximo dia 23 de setembro! Vamos aguardar para ver como serão as bases do contrato, os vencimentos, a margem inicial, etc, e principalmente a liquidez (tanto no mercado futuro quanto no mercado de opções). Com o café tipo robusta negociando acima dos 1.500 R$/saca já recomento ao produtor analisar a compra da opção de venda “put*” acima dos 1.200 R$/saca com vencimento para o próximo mês julho/agosto-25 e julho/agosto-26! Vamos ver onde os “market makers” estarão dispostos a dar “liquidez” ao mercado e qual será o “spread” a ser cobrado!

Continuo muito positivo para os próximos meses (com alta volatilidade) ainda mais com essa posição em aberto na opção no “strikes” 300 centavos de dólar por libra-peso.

Como sempre, proteja-se!

Marque na sua agenda e prepare-se para elevar seu conhecimento! O Curso Avançado de Futuros e Opções – Commodities Agrícolas está de volta, e será presencial nos dias 29 e 30 de outubro, em São Paulo. Não perca a oportunidade de se juntar a uma elite de mais de 3.000 profissionais que já participaram desse curso ao longo de quase 20 anos! Este é o treinamento essencial para quem busca dominar o mercado de commodities agrícolas. Garanta sua vaga agora! Para mais informações, entre em contato com priscilla@archerconsulting.com.br Sua carreira merece esse upgrade!

Boa semana a todos!

Marcelo Fraga Moreira*

*Marcelo Fraga Moreira é um profissional há mais de 30 anos atuando no mercado de commodities agrícolas, escreve este relatório sobre café semanalmente como colaborador da Archer Consulting.

** “Call” = opção de Compra

** “Put” = opção de Venda

** “Compra Call-Spread” = compra e venda simultânea de 2 Opções de Compra comprando a Opção com preço de exercício mais baixo vendendo a Opção com preço de exercício mais alto);

** “Venda Call-Spread” = venda e compra simultânea 2 Opções de Compra vendendo a Opção com preço de exercício mais baixo e comprando a Opção com preço de exercício mais alto);

** “Compra Put-Spread” = compra e venda simultânea 2 Opções de Venda comprando a Opção com preço de exercício mais alto e vendendo a Opção com preço de exercício mais baixo);

** “Venda Put-Spread” = venda e compra simultânea 2 Opções de Venda vendendo a Opção com preço de exercício mais alto e comprando a Opção com preço de exercício mais baixo);

** “CFTC” = Commodity Futures Trading Commission – agência independente do governo dos Estados Unidos que regula os mercados de futuros e opções das commodities;

** “IBGE” = Instituto Brasileiro de Geografia e Estatística

** “Cecafé” = Conselho dos Exportadores de Café do Brasil

** “SECEX” = Secretaria comércio exterior

** “CNC” = Conselho Nacional do Café

** “USDA” = Departamento da Agricultura dos Estados Unidos

** “FNC” = Federação Nacional dos Cafeicultores da Colômbia

** “FAS” = Serviço Agrícola Estrangeiro do USDA*

** “OIC” = Organização Internacional do Café

** “GCA” = Green Coffee Association

** “ABIC” = Associação Brasileira da Indústria de Café

** “Sincal” = Associação dos Produtores do Brasil

** “NDF” = (Non-Deliverable Forward), um contrato a termo de moeda com liquidação financeira, com vencimento para aquele mês

** “Pib” = Produto Interno Bruto

** “FED” = Banco Central Americano

** “NOAA” = Departamento Nacional da Atmosfera e Oceanos dos Estados Unidos

** “EUROSTAT” = Serviço de Estatística da União Europeia responsável pela publicação de estatísticas e indicadores de elevada qualidade a nível europeu que permite a comparação entre países e regiões

** “OPEP” = A Organização dos Países Exportadores de Petróleo

** “FOMO” = É caracterizada pela necessidade constante que uma pessoa tem de saber o que outras estão fazendo. FOMO, sigla que vem da expressão em inglês “fear of missing out”, que traduzida para o português significa “medo de ficar de fora”.

o investidor fica com receio em perder uma oportunidade no mercado e sai “comprando ou vendendo” para não ficar de fora da “oportunidade” divulgada na mídia (FOMO = Free of missing out A Organização dos Países Exportadores de Petróleo

** “COOXUPÉ” = Cooperativa Regional de Cafeicultores em Guaxupé

** “Coccamig” = Cooperativa Central de Cafeicultores e Agropecuaristas de Minas Gerais

** “PIB” = Produto interno Bruto de um país

** “COPOM” = Comitê de Política Monetária, é um órgão do Banco Central. Ele foi criado em 1996 com o objetivo de traçar e acompanhar a política monetária do país. Esse é o órgão responsável pelo estabelecimento de diretrizes a respeito da taxa de juros

** “BASIS” = O basis é a disparidade de preço causada pela diferença geográfica entre os pontos de entrega da commodity. Ele é calculado subtraindo o valor da commodity no mercado físico em determinada praça, pelo preço do mesmo produto no mercado futuro.

** “Bandas de bollinger” = do inglês bollinger bands, é um indicador de volatilidade bastante utilizado para prever se um ativo está sobre-comprado, estável ou sobre-vendido. Ele é formado por duas médias móveis, uma superior e outra inferior que indicam tal informação. São alguns atributos desse indicador:

Antever os níveis de preço de um ativo

Antecipar topos e fundos de preço no gráfico

Mostrar a intensidade de valorização ou desvalorização de um ativo

Portanto, este indicador tenta mostrar se uma ação está barata ou cara, em um determinado período de tempo.

Desse modo, ele é indicado para operações de curto prazo, day trade ou swing trade.

O autor da técnica é o americano John Bollinger (nascido em 1950), analista financeiro e colaborador da área de análise técnica. John lançou o seu livro Bollinger on Bollinger Bands em 2001, mas essa técnica começou a ser desenvolvida por ele ainda na década de 1980. As bandas são derivadas das médias móveis e mostram que, independente de qualquer movimento que o preço faça, ele tende a voltar a um equilíbrio. Portanto, temos aí um “estreitamento das bandas” no gráfico de candlestick.

** “PMI” = A sigla PMI significa, em inglês, Purchasing Manager’s Index e é um indicador que mede a atividade econômica de um país a partir de pesquisas mensais realizadas por uma empresa privada.

Assim, o PMI também é conhecido como Índice de Gerentes de Compra e seu principal objetivo é fornecer informações sobre a temperatura de alguns setores da economia e orientar os diversos profissionais do mercado.