[:pt]

Uma semana histórica no mercado do café!

A segunda-feira começou com “algum stop” sendo acionado! Com a baixa liquidez do mercado nas primeiras horas até a abertura “oficial” do dia em Nova Iorque (agora as 11:30 hrs horário de Brasília) alguma ordem disparou “stops de compra” fazendo o mercado subir com pouco volume aproximadamente 800! O Dez-24 e o Março-25 negociaram nas máximas do dia respectivamente @ 280,20 e 291,50 centavos de dólar por libra-peso. Após essa “euforia” o dia encerrou em queda de -110 pontos (com o Dez-24 e Março-25 respectivamente @ 280,75 e 282,20 centavos de dólar por libra-peso).

O vencimento Março-25 encerrou @ 302,10 centavos de dólar por libra-peso (fechamento anterior / máxima / mínima / nova máxima / fechamento atual respectivamente @ 283,35 / 291,50 / 279,00 / 303,90 / 302,10 centavos de dólar por libra-peso) e o R$ @ 5,80 R$/US$ (ainda aguardando noticias do plano fiscal brasileiro). Com essa combinação US$/saca x R$ o mercado interno chegou a negociar acima dos 2.100 R$/saca para o café arábica tipo 6 e acima dos 1.650 R$/saca para o café robusta!

O Rabobank divulgou sua nova estimativa para a safra 24/25 brasileira para 67,10 milhões de sacas (contra previsão inicial em 69,80 milhões de sacas) sendo 44,10 milhões de sacas para o café tipo arábica e 23,00 milhões de sacas para o café tipo robusta.

Para a próxima safra 25/26, ainda segundo o Rabobank, a expectativa é para o Brasil exportar ao redor dos 45-47 milhões de sacas! Então, considerando um consumo interno ao redor dos 21,80 milhões de sacas a próxima safra brasileira – segundo o Rabobank – deverá ficar entre 66,80 – 68,80 milhões de sacas! Será?

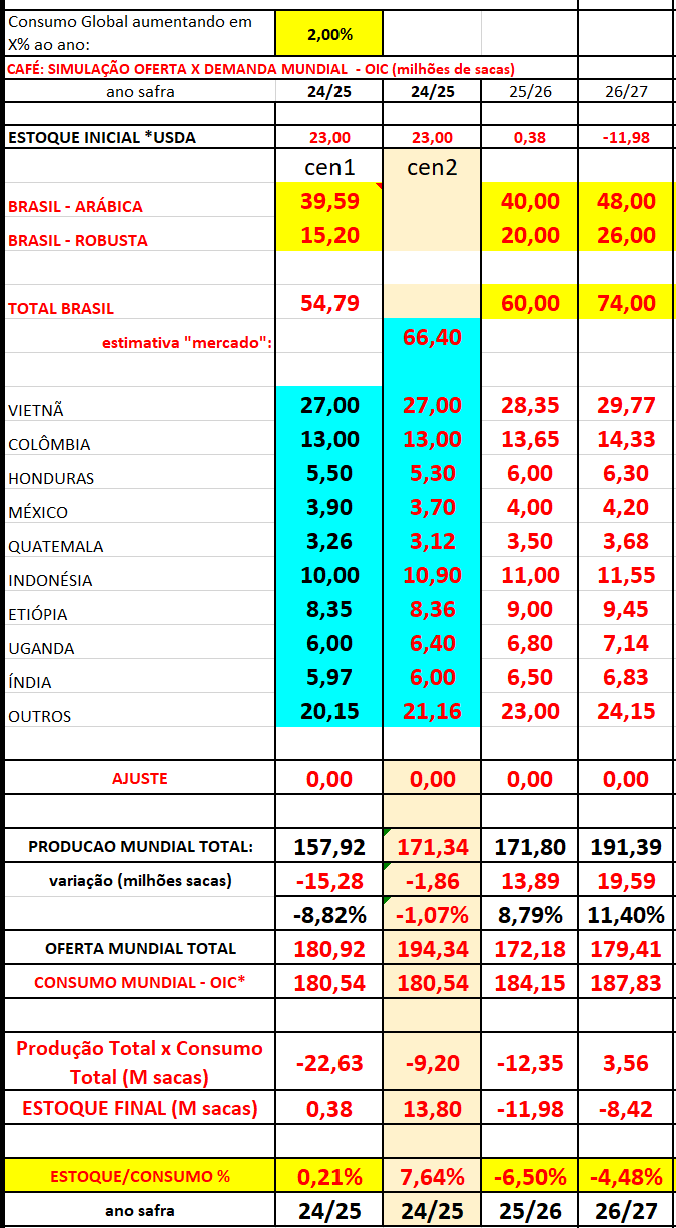

Da mesma forma o Rabobank ainda estima um superavit global “apertado” em 1,50 milhões de sacas (porém não ficou claro se esse “superavit” considera o estoque de passagem da safra 23/24 para a safra 24/25 ou apenas a diferença entre “produção total global x consumo total global”). Em termos comparativos, a estimativa da Archer Consulting considera um “estoque de passagem global” final na safra 24/25 entre 0,38 mil até 13,80 milhões de sacas (considerando uma produção global total entre 158 – 171 milhões de sacas e um consumo global total em 180,54 milhões de sacas – e um déficit global total entre produção x consumo entre -22,63 até -9,20 milhões de sacas).

ASSISTAM o vídeo do nosso amigo Gustavo Rennó – “A previsão da safra para 2025”!

Se as previsões dele estiverem corretas, então APERTEM OS CINTOS!!

https://youtu.be/jKKDsFdy-tk?si=StNmoY9KlVBM1DHm

Para 2024 o Rabobank estima ainda que o preço médio em Nova Iorque deverá ficar entre 245-225 centavos de dólar por libra-peso com um preço médio para o ano de 2024 ao redor dos 225 centavos de dólar por libra-peso! Considerando que muitos produtores já realizaram vendas / travas ao redor dos 200/220 centavos de dólar por libra-peso tanto para a safra atual quanto para produto ainda a ser colhido e entrega durante as próximas safras 25/26 e 26/27 (ao redor dos 1.100 / 1.300 R$/saca) e não realizaram operações de “contra-hedge” comprando seguro / opções de compra “call*” ou estruturas “call-spread*” então muitos “deixaram na mesa aproximadamente 132 U$/saca ou 767 R$/saca!

Infelizmente muitos produtores continuaram vendendo via “travas futuras” para a próxima safra 25/26 e 26/27 na expectativa de uma safra “abundante” – também ao redor dos 1.300 R$/saca e não irão ter o produto para entregar em função da seca / quebra já estimada para a próxima safra 25/26! Incrível notar que ainda existem muitas travas sendo entregues ao redor dos 500-700 R$/saca na safra atual e ainda existe contratos nesses patamares para serem honrados durante a próxima safra 25/26!

A Archer Consulting, desde Abril de 2024, foi a primeira consultoria não só no Brasil mas no mundo que começou a sinalizar a alta do mercado em busca dos 300 centavos de dólar por libra-peso – em função das análises diárias / semanais referentes a: produção x consumo Brasil, produção x consumo mundial, conversas com produtores, analises gráficas e as tendências do mercado!

E sempre recomendando ao produtor cautela e a utilização de ferramentas de hedge (tanto para proteção contra eventual queda nos preços quanto para proteção contra possíveis altas / quebra na produção do produtor e para a indústria).

Alguns dos nossos “comentários semanais” disponíveis no site www.archerconsulting.com.br :

04-08 março-24: Melhor um pássaro na mão do que 2 voando

15-19 abril-24: Rumo aos 330 centavos de dólar por libra-peso?

29 abril – 03 de maio-24: Não foi por falta de aviso

13-17 maio-24: Mercado ainda em consolidação – Até quando?

20-24 maio-24: Os fundamentos estão mudando?

27-31 maio-24: USDA + fundos colocando “água no chopp” – por enquanto

03-07 junho-24: Oferta brasileira abundante em “xeque”!

24-28 junho-24: Revisões em andamento nos números da safra brasileira 24/25

Junto com o Rabobank o USDA* finalmente publicou sua nova estimativa para a safra brasileira 24/25 reduzindo a produção Brasil 2024/25 para 66,4 milhões de sacas (abaixo da previsão oficial inicial de 69,90 milhões de sacas”).

O USDA* “também projetou estoques de café do Brasil de 1,2 milhão de sacas quando a temporada 2024/25 terminar em junho, queda de -26% a/a.”

– ou seja, o estoque de passagem brasileiro ACABOU!

“São Paulo, 21/11/2024 – A produção total de café do Brasil na safra 2024/25 (julho-junho) pode alcançar 66,4 milhões de sacas de 60 kg, estimou o escritório do Departamento de Agricultura dos Estados Unidos (USDA), em Brasília (DF). O volume é 5,8% menor que as 69,90 milhões de sacas projetadas pela agência em junho, mas ainda é 0,2% superior ao esperado para a safra de 2023/24 (66,3 milhões de sacas). O USDA atribuiu o crescimento tímido ao período de condições climáticas adversas nas principais regiões produtoras, que reduziram as estimativas iniciais da temporada.

“Como resultado, o País registrou queda na produção de robusta, compensada por um leve aumento na produção esperada de arábica, que representa a maior parte da colheita de café”, disse a agência. Para 2024/25, o USDA espera que a produção de arábica atinja 45,4 milhões de sacas, aumento de 1,1% em relação à temporada anterior (44,9 milhões de sacas). Já a produção de robusta/conilon foi projetada em 21 milhões de sacas, quase 2% inferior ante 2023/24 (21,4 milhões de sacas).

A previsão do USDA para o consumo interno total de café do Brasil em 2024/25 foi mantida em 22,67 milhões de sacas (21,7 milhões de sacas de café torrado/moído e 970 mil sacas de café solúvel).

Embora o café seja a segunda bebida mais consumida no Brasil, atrás apenas da água, os altos preços no varejo têm impedido que o consumo cresça exponencialmente”, afirmou.

Quanto às exportações, o Brasil deve embarcar em 2024/25 um volume de 44,25 milhões de sacas de 60 kg, queda de 5,3% ante 2023/24. O recuo pode ocorrer com a expectativa de recuperação dos embarques de grandes produtores, como Vietnã e Indonésia, que estão retomando participação no mercado internacional, segundo o USDA em Brasília.

Os estoques finais totais no País em 2024/25 foram estimados em 1,24 milhão de sacas, redução de 26,4% em comparação com a temporada passada, devido ao aumento das exportações de café durante a temporada.”

Dados importantes a considerar:

– notar que na safra 23/24 o Brasil exportou 47,299 milhões de sacas!

– Consumo interno brasileiro em 22,67 milhões de sacas? Nem mesmo a Abic* está tão otimista assim! Com o preço do café aumentando +50% na gondola nos últimos 6 meses não creio que a previsão do USDA* para o consumo interno está correta!

– Produção em 66,40 milhões de sacas está correta? Se “sim”, então a exportação poderá atingir 44 milhões de sacas. Considerando que o Brasil irá exportar em Novembro-24 ao redor dos 5.50 milhões de sacas então o Brasil terá disponível para exportar durante os próximos 7 meses aproximadamente 21,00 milhões de sacas (ou 3,00 milhões de sacas/mês).

– o estoque de passagem brasileiro praticamente “zerou”! 1,24 milhões de sacas não é o suficiente para abastecer 1 mês do consumo interno brasileiro!

Com base nos 2 pontos acima o mercado também “acordou” fazendo com que os próximos 3 vencimentos (dez-24 / março-25 e maio-25) encerrassem a semana acima dos 300 centavos de dólar por libra-peso!

Qualquer “resfriado” entre o “hoje” até o início da próxima safra 25/26 poderá ser ainda mais explosivo para os preços!

Os fundos + especuladores voltaram às compras e encerraram a semana “comprados” em +44.755 lotes.

Novamente tivemos noticias onde muitos “stops” foram acionados acima dos 295 / 300 centavos de dólar por libra-peso. E muitas operações “estruturadas” deram “knock-in” (ou seja, “apareceram” quando o mercado rompeu os 300 centavos de dólar por libra-peso).

Dessa forma, alguns “vendidos” nessas estruturas agora estão “vendidos no dobro ao redor dos 200/220 centavos de dólar por libra-peso” com o mercado negociando acima dos 300 centavos de dólar por libra-peso!

No curto prazo o Março-25 está “sobrecomprado” sinalizando uma possível e saudável realização até os 287 / 283 centavos de dólar por libra-peso.

O produtor de fato acordou e muitos só irão voltar ao mercado a partir de janeiro-25 em função do planejamento fiscal/tributário. Café disponível continua sendo disputado – tanto para atender o mercado interno quando a demanda para exportação.

Apesar de continuar positivo para o médio-longo prazo o mercado não irá subir em “linha reta”.

O mercado poderá subir quanto? O céu será o limite? Será que o café irá ter o mesmo comportamento do cacau, triplicando/quadruplicando de preço? Indo buscar os 500/600 centavos de dólar por libra-peso? Por enquanto “muita calma nessa hora”, colocar os pés no chão, as analises em dia, e proteger o seu custo de produção!

Produtor “vendido”: aproveita eventual realização do mercado para comprar um seguro contra novas altas para as próximas safras 25/26 e 26/27.

Produtor “comprado”: aproveite esse patamar acima dos 2.000 R$/saca para comprar um seguro garantindo um piso mínimo para sua safra 25/26 e 26/27 entre 1.800/1.200 R$/saca. O cenário começa a ficar “negativo” para os preços a partir da safra 26/27.

Como sempre protejam-se!

Junte-se aos mais de 3.000 profissionais do mercado. Marque na sua agenda para não perder essa chance. O próximo Curso Avançado de Futuros, Opções e Derivativos – Commodities Agrícolas presencial, vai ocorrer dias 08 (terça) e 09 (quarta) de abril de 2025, em São Paulo. Para mais informações contate priscilla@archerconsulting.com.br

Boa semana a todos!

Marcelo Fraga Moreira*

*Marcelo Fraga Moreira é um profissional há mais de 30 anos atuando no mercado de commodities agrícolas, escreve este relatório sobre café semanalmente como colaborador da Archer Consulting.

** “Call” = opção de Compra

** “Put” = opção de Venda

** “Compra Call-Spread” = compra e venda simultânea de 2 Opções de Compra comprando a Opção com preço de exercício mais baixo vendendo a Opção com preço de exercício mais alto);

** “Venda Call-Spread” = venda e compra simultânea 2 Opções de Compra vendendo a Opção com preço de exercício mais baixo e comprando a Opção com preço de exercício mais alto);

** “Compra Put-Spread” = compra e venda simultânea 2 Opções de Venda comprando a Opção com preço de exercício mais alto e vendendo a Opção com preço de exercício mais baixo);

** “Venda Put-Spread” = venda e compra simultânea 2 Opções de Venda vendendo a Opção com preço de exercício mais alto e comprando a Opção com preço de exercício mais baixo);

** “CFTC” = Commodity Futures Trading Commission – agência independente do governo dos Estados Unidos que regula os mercados de futuros e opções das commodities;

** “IBGE” = Instituto Brasileiro de Geografia e Estatística

** “Cecafé” = Conselho dos Exportadores de Café do Brasil

** “SECEX” = Secretaria comércio exterior

** “CNC” = Conselho Nacional do Café

** “USDA” = Departamento da Agricultura dos Estados Unidos

** “FNC” = Federação Nacional dos Cafeicultores da Colômbia

** “FAS” = Serviço Agrícola Estrangeiro do USDA*

** “OIC” = Organização Internacional do Café

** “GCA” = Green Coffee Association

** “ABIC” = Associação Brasileira da Indústria de Café

** “Sincal” = Associação dos Produtores do Brasil

** “NDF” = (Non-Deliverable Forward), um contrato a termo de moeda com liquidação financeira, com vencimento para aquele mês

** “Pib” = Produto Interno Bruto

** “FED” = Banco Central Americano

** “NOAA” = Departamento Nacional da Atmosfera e Oceanos dos Estados Unidos

** “EUROSTAT” = Serviço de Estatística da União Europeia responsável pela publicação de estatísticas e indicadores de elevada qualidade a nível europeu que permite a comparação entre países e regiões

** “OPEP” = A Organização dos Países Exportadores de Petróleo

** “FOMO” = É caracterizada pela necessidade constante que uma pessoa tem de saber o que outras estão fazendo. FOMO, sigla que vem da expressão em inglês “fear of missing out”, que traduzida para o português significa “medo de ficar de fora”.

o investidor fica com receio em perder uma oportunidade no mercado e sai “comprando ou vendendo” para não ficar de fora da “oportunidade” divulgada na mídia (FOMO = Free of missing out A Organização dos Países Exportadores de Petróleo

** “COOXUPÉ” = Cooperativa Regional de Cafeicultores em Guaxupé

** “Coccamig” = Cooperativa Central de Cafeicultores e Agropecuaristas de Minas Gerais

** “PIB” = Produto interno Bruto de um país

** “COPOM” = Comitê de Política Monetária, é um órgão do Banco Central. Ele foi criado em 1996 com o objetivo de traçar e acompanhar a política monetária do país. Esse é o órgão responsável pelo estabelecimento de diretrizes a respeito da taxa de juros

** “BASIS” = O basis é a disparidade de preço causada pela diferença geográfica entre os pontos de entrega da commodity. Ele é calculado subtraindo o valor da commodity no mercado físico em determinada praça, pelo preço do mesmo produto no mercado futuro.

** “Bandas de bollinger” = do inglês bollinger bands, é um indicador de volatilidade bastante utilizado para prever se um ativo está sobre-comprado, estável ou sobre-vendido. Ele é formado por duas médias móveis, uma superior e outra inferior que indicam tal informação. São alguns atributos desse indicador:

Antever os níveis de preço de um ativo

Antecipar topos e fundos de preço no gráfico

Mostrar a intensidade de valorização ou desvalorização de um ativo

Portanto, este indicador tenta mostrar se uma ação está barata ou cara, em um determinado período de tempo.

Desse modo, ele é indicado para operações de curto prazo, day trade ou swing trade.

O autor da técnica é o americano John Bollinger (nascido em 1950), analista financeiro e colaborador da área de análise técnica. John lançou o seu livro Bollinger on Bollinger Bands em 2001, mas essa técnica começou a ser desenvolvida por ele ainda na década de 1980. As bandas são derivadas das médias móveis e mostram que, independente de qualquer movimento que o preço faça, ele tende a voltar a um equilíbrio. Portanto, temos aí um “estreitamento das bandas” no gráfico de candlestick.

** “PMI” = A sigla PMI significa, em inglês, Purchasing Manager’s Index e é um indicador que mede a atividade econômica de um país a partir de pesquisas mensais realizadas por uma empresa privada.

Assim, o PMI também é conhecido como Índice de Gerentes de Compra e seu principal objetivo é fornecer informações sobre a temperatura de alguns setores da economia e orientar os diversos profissionais do mercado.

[:]