[:pt]

O Dez-24 encerrou a semana @ 242,95 centavos de dólar por libra-peso deixando os produtores sem hedge preocupados (fechamento anterior / máxima / mínima / fechamento respectivamente @ 248,40 / 255,65 / 241,30 / 242,95 centavos de dólar por libra-peso). Apesar da desvalorização em NY de -2,19% no mercado interno os preços continuaram firmes com a “ajuda” da desvalorização do R$ em -3,70%, encerrando nas máximas do ano @ 5,88 R$/US$!

Não fosse a “ajuda” da desvalorização do R$ os preços no mercado interno estariam negociando novamente ao redor dos 1.400 R$/saca para o café tipo 6 e abaixo dos 1.300 R$/saca para o café tipo robusta. Com a “ajuda” do R$ o mercado interno continuou negociando ao redor dos 1.600 R$/saca para o “cereja descascado”, 1.480/1.550 R$/saca para o café arábica tipo 6, e ao redor dos 1.350/1.400 R$/saca para o café robusta.

O mercado continuou prestando atenção aos relatórios vindos do campo. O pegamento da florada continua sendo a grande dúvida para a próxima safra 25/26, principalmente nas lavouras de sequeiro.

Assistam as entrevistas do Rodrigo Paiva da Procafé e do Gustavo Reno nos links abaixo:

https://www.youtube.com/live/1dkNTte13ag

https://www.instagram.com/reel/DBv2Pj6ud3Y/?igsh=MTVwcm9kMTF5azcydw==

E a reportagem do Roberto Samora e Marcelo Teixeira (Reuters): “Café do Brasil tem boas floradas em outubro, mas pegamento é a questão”

http://www.redepeabirus.com.br/redes/form/post?topico_id=114628

O mercado continua apostando qual será o tamanho da safra brasileira 24/25. Nessa semana o Rabobank voltou a reafirmar sua projeção em 68 milhões de sacas e outros analistas continuam estimando uma safra entre 53-60 milhões de sacas. Em breve o mercado vai ficar sabendo…

As exportações seguem firmes, e pela primeira vez na história, o Brasil poderá superar as 5 milhões de sacas (superando o recorde anterior em novembro-20 quando o Brasil exportou 4,77 milhões de sacas)! Realmente os importadores europeus aceleraram as exportações/importações durante os primeiros 4 meses para repor estoques e internalizar produto antes do início da vigência das novas leis antidesmatamento na Europa (EUDR) – que aparentemente vai ser mesmo prorrogada.

Considerando o Brasil exportando 5 milhões de sacas no mês de Out-24, então, nos primeiros 4 meses do ano safra 24/25 (julho-outubro) o Brasil terá exportado +16,97 milhões de sacas! Durante o mesmo período nos anos safras anteriores 23/24, 22/23, 21/22 e 20/21 o Brasil exportou respectivamente 14,45 / 12,41 / 12,57 / 15,55 milhões de sacas!

A safra do Vietnam começa a entrar no mercado voltando a competir com o produto brasileiro. Porém, o quadro “oferta x demanda” mundial continua, e continuará muito justo durante os próximos 3 anos!

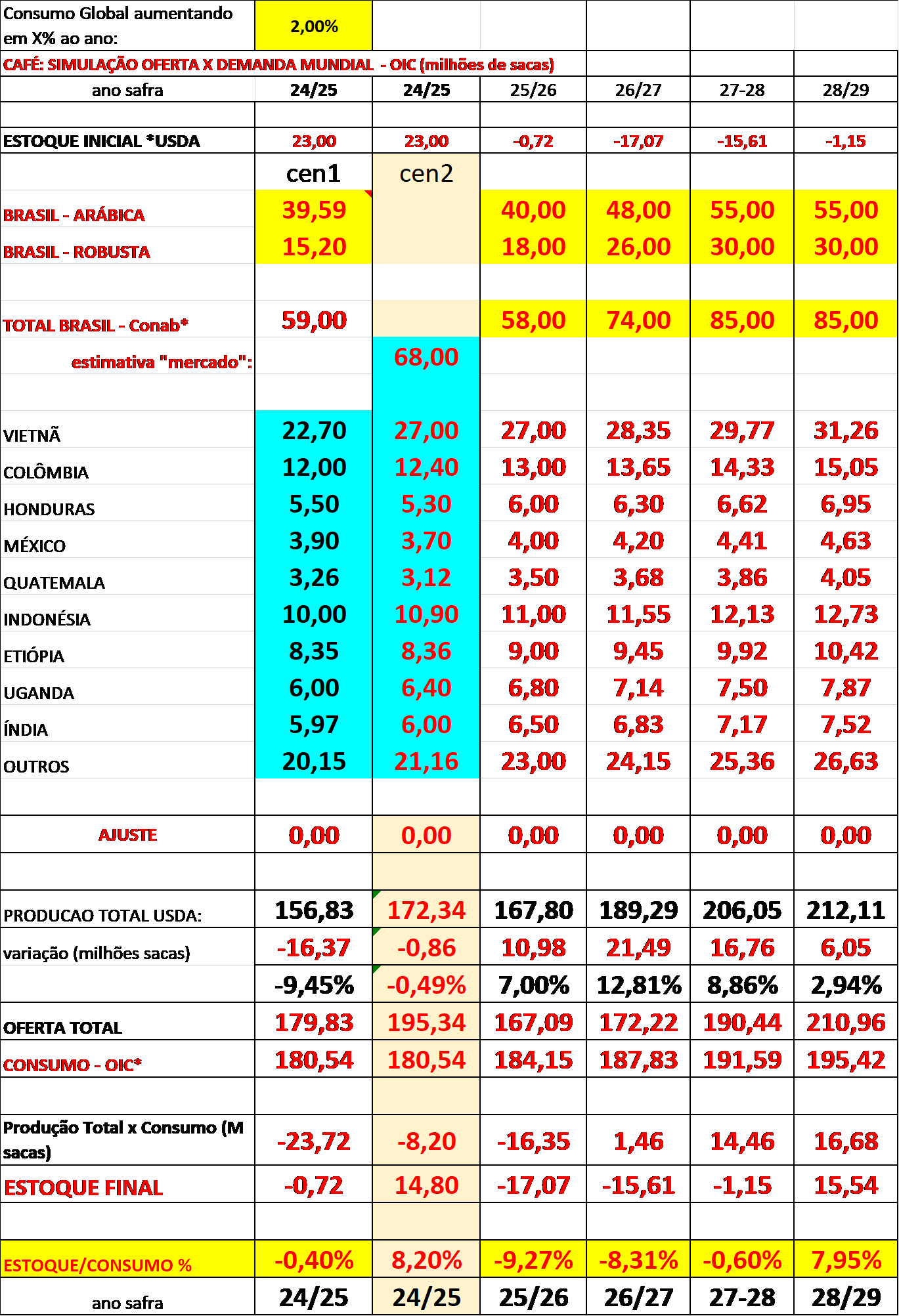

Se a projeção do Rabobank estiver correta nos 68 milhões de sacas e a do Vietnam em +27 milhões de sacas, então o déficit entre “produção mundial x consumo mundial” ainda assim estará em -8,20 milhões de sacas! Considerando ainda que o próximo estoque de passagem da safra 24/25 para a próxima safra 25/26 seja mesmo os 14,80 milhões de sacas, o Brasil precisará produzir pelo menos 58 milhões de sacas na próxima safra 25/26 conseguir equilibrar o estoque final ao final do ano safra 25/26… Muitos produtores e alguns analistas já estão estimando uma safra brasileira 25/26 em no máximo 45 milhões de sacas. A principio o quadro acima está considerando 58 milhões de sacas. Será?

Começaram a “pipocar” fotos de algumas lavouras carregadas, prontas para uma “excelente safra” no próximo ciclo. Porém, muitas dessas lavouras são irrigadas. Lembrar que no Brasil apenas 15% das lavouras são irrigadas! E as lavouras de sequeiro foram sim muito afetadas e estão bem desfolhadas. As chuvas atuais estão recuperando as plantas. O primeiro objetivo da planta é sobreviver para depois produzir! Então, a expectativa agora continua sendo para uma “boa safra” apenas na safra 26/27.

O déficit entre “produção mundial x consumo mundial” para o ciclo atual 24/25 continua projetando um déficit global entre -8,20 até -19 milhões de sacas (considerando que o Vietnam irá produzir 27 milhões de sacas).

Como demonstrado no meu quadro acima “Oferta Mundial x Demanda Mundial”, se tudo ocorrer dentro do previsto o mercado voltará a equilibrar apenas a partir da safra 28/29! Considerando que o Brasil produzirá 85 milhões de sacas nos anos safra 27/28 e 28/29!

Os fundos + especuladores continuam comprados em +40.000 lotes.

Dificilmente nesse vencimento Dez-24 o mercado irá romper os 300 centavos de dólar por libra-peso (porém continuo construtivo para os próximos meses). Nessa semana o Dez-24 negociou abaixo das médias móveis dos 50, 9 e 100 dias (encerraram respectivamente @ 253,50 / 248,00 e 243 centavos de dólar por libra-peso) – que agora viraram resistências! Os próximos suportes estão @ 237 e 226,50 centavos de dólar por libra-peso. Lembrando que ainda existe um “gap” entre 226,20 até 227,10 centavos de dólar por libra-peso.

Como sempre, proteja-se!

Boa semana a todos!

Marcelo Fraga Moreira*

*Marcelo Fraga Moreira é um profissional há mais de 30 anos atuando no mercado de commodities agrícolas, escreve este relatório sobre café semanalmente como colaborador da Archer Consulting.

** “Call” = opção de Compra

** “Put” = opção de Venda

** “Compra Call-Spread” = compra e venda simultânea de 2 Opções de Compra comprando a Opção com preço de exercício mais baixo vendendo a Opção com preço de exercício mais alto);

** “Venda Call-Spread” = venda e compra simultânea 2 Opções de Compra vendendo a Opção com preço de exercício mais baixo e comprando a Opção com preço de exercício mais alto);

** “Compra Put-Spread” = compra e venda simultânea 2 Opções de Venda comprando a Opção com preço de exercício mais alto e vendendo a Opção com preço de exercício mais baixo);

** “Venda Put-Spread” = venda e compra simultânea 2 Opções de Venda vendendo a Opção com preço de exercício mais alto e comprando a Opção com preço de exercício mais baixo);

** “CFTC” = Commodity Futures Trading Commission – agência independente do governo dos Estados Unidos que regula os mercados de futuros e opções das commodities;

** “IBGE” = Instituto Brasileiro de Geografia e Estatística

** “Cecafé” = Conselho dos Exportadores de Café do Brasil

** “SECEX” = Secretaria comércio exterior

** “CNC” = Conselho Nacional do Café

** “USDA” = Departamento da Agricultura dos Estados Unidos

** “FNC” = Federação Nacional dos Cafeicultores da Colômbia

** “FAS” = Serviço Agrícola Estrangeiro do USDA*

** “OIC” = Organização Internacional do Café

** “GCA” = Green Coffee Association

** “ABIC” = Associação Brasileira da Indústria de Café

** “Sincal” = Associação dos Produtores do Brasil

** “NDF” = (Non-Deliverable Forward), um contrato a termo de moeda com liquidação financeira, com vencimento para aquele mês

** “Pib” = Produto Interno Bruto

** “FED” = Banco Central Americano

** “NOAA” = Departamento Nacional da Atmosfera e Oceanos dos Estados Unidos

** “EUROSTAT” = Serviço de Estatística da União Europeia responsável pela publicação de estatísticas e indicadores de elevada qualidade a nível europeu que permite a comparação entre países e regiões

** “OPEP” = A Organização dos Países Exportadores de Petróleo

** “FOMO” = É caracterizada pela necessidade constante que uma pessoa tem de saber o que outras estão fazendo. FOMO, sigla que vem da expressão em inglês “fear of missing out”, que traduzida para o português significa “medo de ficar de fora”.

o investidor fica com receio em perder uma oportunidade no mercado e sai “comprando ou vendendo” para não ficar de fora da “oportunidade” divulgada na mídia (FOMO = Free of missing out A Organização dos Países Exportadores de Petróleo

** “COOXUPÉ” = Cooperativa Regional de Cafeicultores em Guaxupé

** “Coccamig” = Cooperativa Central de Cafeicultores e Agropecuaristas de Minas Gerais

** “PIB” = Produto interno Bruto de um país

** “COPOM” = Comitê de Política Monetária, é um órgão do Banco Central. Ele foi criado em 1996 com o objetivo de traçar e acompanhar a política monetária do país. Esse é o órgão responsável pelo estabelecimento de diretrizes a respeito da taxa de juros

** “BASIS” = O basis é a disparidade de preço causada pela diferença geográfica entre os pontos de entrega da commodity. Ele é calculado subtraindo o valor da commodity no mercado físico em determinada praça, pelo preço do mesmo produto no mercado futuro.

** “Bandas de bollinger” = do inglês bollinger bands, é um indicador de volatilidade bastante utilizado para prever se um ativo está sobre-comprado, estável ou sobre-vendido. Ele é formado por duas médias móveis, uma superior e outra inferior que indicam tal informação. São alguns atributos desse indicador:

Antever os níveis de preço de um ativo

Antecipar topos e fundos de preço no gráfico

Mostrar a intensidade de valorização ou desvalorização de um ativo

Portanto, este indicador tenta mostrar se uma ação está barata ou cara, em um determinado período de tempo.

Desse modo, ele é indicado para operações de curto prazo, day trade ou swing trade.

O autor da técnica é o americano John Bollinger (nascido em 1950), analista financeiro e colaborador da área de análise técnica. John lançou o seu livro Bollinger on Bollinger Bands em 2001, mas essa técnica começou a ser desenvolvida por ele ainda na década de 1980. As bandas são derivadas das médias móveis e mostram que, independente de qualquer movimento que o preço faça, ele tende a voltar a um equilíbrio. Portanto, temos aí um “estreitamento das bandas” no gráfico de candlestick.

** “PMI” = A sigla PMI significa, em inglês, Purchasing Manager’s Index e é um indicador que mede a atividade econômica de um país a partir de pesquisas mensais realizadas por uma empresa privada.

Assim, o PMI também é conhecido como Índice de Gerentes de Compra e seu principal objetivo é fornecer informações sobre a temperatura de alguns setores da economia e orientar os diversos profissionais do mercado.

[:]