Mais uma semana onde o mundo fixou seus olhos na “super quarta” (onde tivemos o FED* aumentando os juros americanos em apenas +0,25 pontos e o Banco Central Brasileiro mantendo os juros estáveis em +13,75% ao ano). Mesmo com toda a turbulência nos mercados internacionais o café até que se saiu bem e fechou a semana com uma alta acumulada em +1,58% (fechamento sexta-feira semana passada / mínima na segunda-feira / máxima na terça-feira / mínima novamente na sexta-feira / fechamento respectivamente @ 173,75 / 170,70 / 179,65 / 170,10 / 176,50 centavos de dólar por libra-peso).

Na sexta-feira, mesmo com o petróleo chegando a cair -5% e fechando com apenas -1,10% (o petróleo tipo Brent fechou a semana @ 75 US$/barril e o petróleo tipo WTI @ 69,20 US$/barril) e após notícias onde o Deutsche Bank é “a bola da vez” (as ações desse banco chegaram a cair -13%) o café chegou a subir +4% – e entre a mínima e a máxima do dia +690 pontos!

Aparentemente os principais bancos centrais estão empenhados em evitar uma nova crise financeira global e deveremos ter novidades durante o final de semana. Segundo notícia publicada na Bloolmberg a sra. Janet Yellen (secretária do Tesouro americano) marcou nova reunião (ainda na sexta-feira) do Conselho de Supervisão de Estabilidade Financeira (com os principais agentes reguladores dos Estados Unidos).

No café novamente tivemos notícias “bem positivas” com a Volcafé estimando um déficit na safra 23/24 em aproximadamente -5,60 milhões de sacas no café tipo robusta. Também está estimando uma redução na safra da Indonésia para apenas +9,10 milhões de sacas (a Indonésia é o terceiro maior produtor de café tipo robusta do mundo, atrás do Vietnam e do Brasil. Nas safras anteriores 21/22 e 22/23 havia produzido entre +10,50/+10,80 milhões de sacas). E os estoques certificados terminaram a semana em +747.500 sacas.

A única notícia “negativa” continua sendo a possibilidade do Brasil voltar a exportar entre +3,10 / +3,30 milhões de sacas agora no mês de março-23 (segundo dados/projeção da Cecafé: até o dia 24 o Brasil já emitiu permissão para embarcar +2,56 milhões de sacas – projetando a expectativa acima – e já embarcou +1,96 milhões de sacas).

Durante a safra brasileira julho-22 / junho-23 seguimos estimando uma exportação brasileira total no máximo em +36,70 milhões de sacas (contra +39,20 milhões de sacas na safra 21/22 e +45,68 milhões de sacas na safra 20/21).

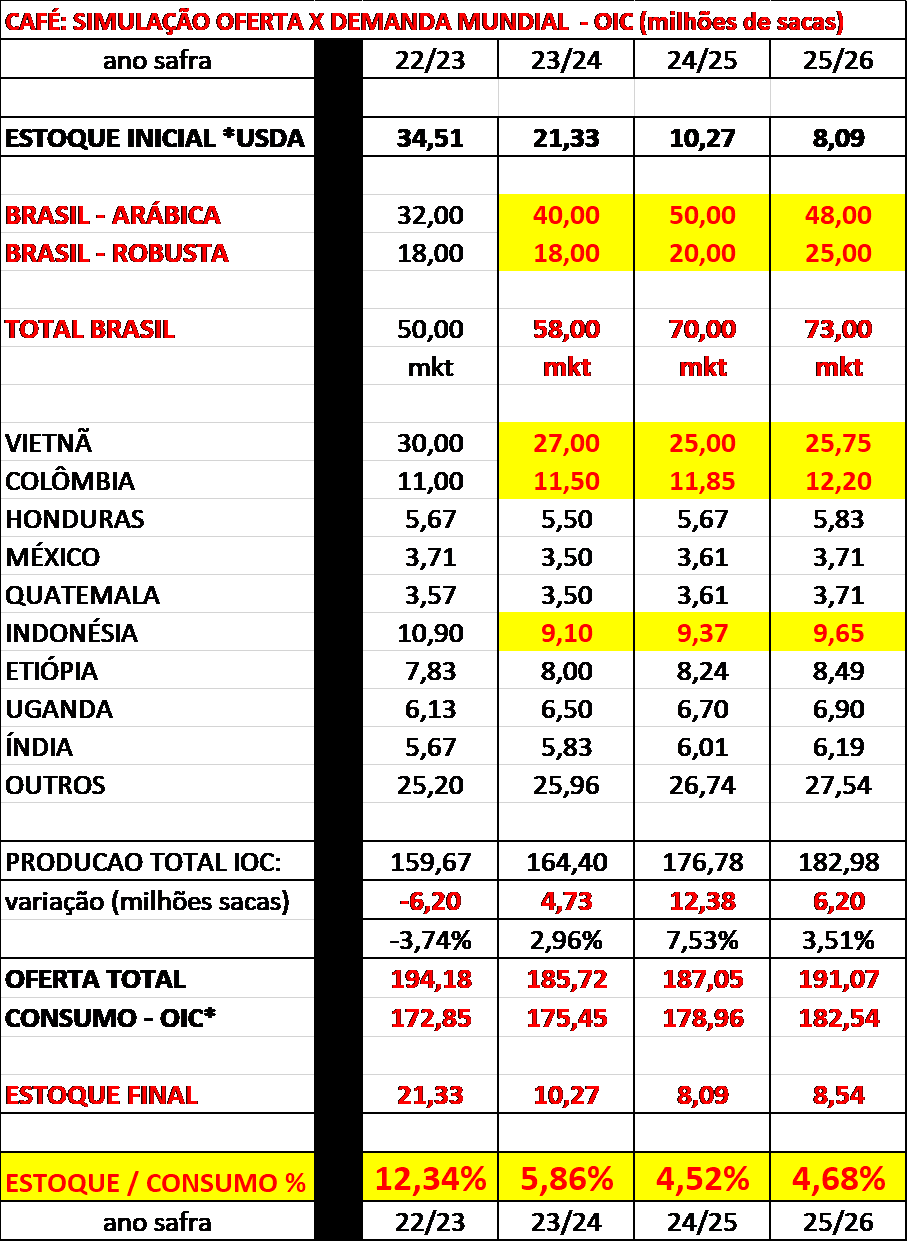

Atualizando nosso quadro de “oferta x demanda” o mercado está sentado em um barril de pólvora! Qualquer nova notícia referente a queda na produção em outra origem (por menor que seja) e/ou algum evento climático no Brasil (o inverno está chegando) poderá ligar o pavio e fazer esse mercado explodir!

Se as projeções / estimativas de quebra nas safras do Vietnam e Indonésia estiverem corretas e considerando a safra brasileira em +58 milhões de sacas (média “burra” entre Conab* e Mercado) o mercado poderá ter um déficit entre “oferta x demanda” acima dos -11,00 milhões de sacas (desconsiderando o estoque de passagem mundial estimado em +22,00 milhões de sacas). Um dos menores índices no “estoque x consumo” dos últimos 10 anos (Creio ser o primeiro analista a indicar um índice “estoque x consumo” entre +5,00% / + 8,00% pelos próximos 3 anos! E um déficit global acima dos -10,00 milhões de sacas para a safra 23/24)!

Provavelmente os fundos + especuladores e as grandes tradings/indústria já devem estar revendo seus números internos e posicionando para esse novo cenário. Segundo a última posição do CFTC* (e agora atualizada), os fundos + especuladores “viraram a mão” e agora estão comprados em apenas +4.500 lotes. Mas saíram da posição “vendida” de -20/25mil lotes para “comprada”. Como já vimos, dependendo do apetite e dos cenários de “oferta x demanda” de cada empresa, ainda poderão comprar muito, aumentando a posição comprada para +30/+40.000 lotes.

(Tabela acima considerando um aumento no consumo mundial em apenas +1,50% ao ano. Se o consumo mundial aumentar para +2% ao ano, então o mercado será muito mais explosivo com o índice “estoque x consumo” ficando abaixo dos +5%)!

Apesar dos fundamentos seguirem muito muito positivos uma eventual crise global mundial poderá criar uma queda acentuada no consumo. E, se a safra brasileira 23/24 vier acima dos +60/+62 milhões de sacas, esses seriam, a meu ver, os únicos riscos para o mercado não subir!

Produtores preparem-se! Como insistimos aqui, protejam-se garantindo um preço mínimo onde vocês terão o “DIREITO MAS NÃO A OBRIGAÇÃO” em vender suas safras pelo preço mínimo acordado e deixando para fixarem os preços quando algum novo fator /noticia “altista” sair no mercado (comprando o seguro através da compra de uma opção de venda “PUT*” ou estrutura “Put-Spread”).

Se forem vender safra futura a preço fixo, para entrega 24/25 em diante, comprem opções de compra “call*” fora do dinheiro (seguro contra eventual alta) no vencimento Set-24!

E indústria, comprem seguro com opções de compra “call*”!

Independente do “seu lado”, PROTEJAM-SE!

Imaginem o “estrago” se o pavio pegar fogo e o barril explodir…

Boa semana a todos!

Marcelo Fraga Moreira*

*Marcelo Fraga Moreira é um profissional há mais de 30 anos atuando no mercado de commodities agrícolas, escreve este relatório sobre café semanalmente como colaborador da Archer Consulting.

** “Call” = opção de Compra

** “Put” = opção de Venda

** “Compra Call-Spread” = compra e venda simultânea de 2 Opções de Compra comprando a Opção com preço de exercício mais baixo vendendo a Opção com preço de exercício mais alto);

** “Venda Call-Spread” = venda e compra simultânea 2 Opções de Compra vendendo a Opção com preço de exercício mais baixo e comprando a Opção com preço de exercício mais alto);

** “Compra Put-Spread” = compra e venda simultânea 2 Opções de Venda comprando a Opção com preço de exercício mais alto e vendendo a Opção com preço de exercício mais baixo);

** “Venda Put-Spread” = venda e compra simultânea 2 Opções de Venda vendendo a Opção com preço de exercício mais alto e comprando a Opção com preço de exercício mais baixo);

** “CFTC” = Commodity Futures Trading Commission – agência independente do governo dos Estados Unidos que regula os mercados de futuros e opções das commodities;

** “IBGE” = Instituto Brasileiro de Geografia e Estatística

** “Cecafé” = Conselho dos Exportadores de Café do Brasil

** “SECEX” = Secretaria comércio exterior

** “USDA” = Departamento da Agricultura dos Estados Unidos

** “FNC” = Federação Nacional dos Cafeicultores da Colômbia

** “FAS” = Serviço Agrícola Estrangeiro do USDA*

** “OIC” = Organização Internacional do Café

** “GCA” = Green Coffee Association

** “ABIC” = Associação Brasileira da Indústria de Café

** “Sincal” = Associação dos Produtores do Brasil

** “Pib” = Produto Interno Bruto

** “FED” = Banco Central Americano

** “EUROSTAT” = Serviço de Estatística da União Europeia responsável pela publicação de estatísticas e indicadores de elevada qualidade a nível europeu que permite a comparação entre países e regiões

** “OPEP” = A Organização dos Países Exportadores de Petróleo

** “COOXUPÉ” = Cooperativa Regional de Cafeicultores em Guaxupé

** “Coccamig” = Cooperativa Central de Cafeicultores e Agropecuaristas de Minas Gerais

** “PIB” = Produto interno Bruto de um país

** “COPOM” = Comitê de Política Monetária, é um órgão do Banco Central. Ele foi criado em 1996 com o objetivo de traçar e acompanhar a política monetária do país. Esse é o órgão responsável pelo estabelecimento de diretrizes a respeito da taxa de juros

** “BASIS” = O basis é a disparidade de preço causada pela diferença geográfica entre os pontos de entrega da commodity. Ele é calculado subtraindo o valor da commodity no mercado físico em determinada praça, pelo preço do mesmo produto no mercado futuro.

** “Bandas de bollinger” = do inglês bollinger bands, é um indicador de volatilidade bastante utilizado para prever se um ativo está sobre-comprado, estável ou sobre-vendido. Ele é formado por duas médias móveis, uma superior e outra inferior que indicam tal informação. São alguns atributos desse indicador:

Portanto, este indicador tenta mostrar se uma ação está barata ou cara, em um determinado período de tempo.

Desse modo, ele é indicado para operações de curto prazo, day trade ou swing trade.

O autor da técnica é o americano John Bollinger (nascido em 1950), analista financeiro e colaborador da área de análise técnica. John lançou o seu livro Bollinger on Bollinger Bands em 2001, mas essa técnica começou a ser desenvolvida por ele ainda na década de 1980. As bandas são derivadas das médias móveis e mostram que, independente de qualquer movimento que o preço faça, ele tende a voltar a um equilíbrio. Portanto, temos aí um “estreitamento das bandas” no gráfico de candlestick.

** “PMI” = A sigla PMI significa, em inglês, Purchasing Manager’s Index e é um indicador que mede a atividade econômica de um país a partir de pesquisas mensais realizadas por uma empresa privada.

Assim, o PMI também é conhecido como Índice de Gerentes de Compra e seu principal objetivo é fornecer informações sobre a temperatura de alguns setores da economia e orientar os diversos profissionais do mercado.

Confira valores, disponibilidade e datas.

Estou interessado