Após uma abertura tensa na segunda-feira (o mercado tentou romper pela quarta vez o importante suporte do piso da Banda de Bollinger dos +50 dias negociando @ 147,30 centavos de dólar por libra-peso) os “comprados” deram um “chega pra lá” nos vendidos! O Dez-23 subiu na semana, entre a mínima e a máxima negociado, +1.320 pontos (fechamento sexta-feira anterior, mínima, máxima, fechamento sexta-feira respectivamente @ +148,65 / +147,30 / +160,50 / +159,15 centavos de dólar por libra-peso)!

Com a ajuda da valorização do R$ (o R$ valorizou +2,20% encerrando a semana @ +4,87 R$/US$) as cotações em NY (com base nos fechamentos) valorizaram +7,06% refletindo diretamente no mercado interno! Como esperado, os preços praticados para o café tipo 6 encerraram a semana negociando entre +860 / +900 R$/saca (dependendo do local de entrega e certificações). Para o café tipo “cereja descascado” o mercado voltou a negociar já acima dos +950 R$/saca! Em breve acredito que já teremos preços acima dos +1.000 R$/saca para o café tipo 6!

Como mencionado no comentário anterior, eu acreditava que o mercado já estava “sobrevendido” com os “vendidos” preocupados com a resistência da média-móvel dos 50 dias: “Pelo jeito os “vendidos” estão com receio do Dez-23 voltar a romper essa importante resistência da média móvel dos +50 dias!”.

Dito e feito, a média-móvel dos +50 dias encerrou a semana @ 156,60 centavos de dólar por libra-peso e agora virou um importante suporte a ser monitorado. As próximas resistências importantes das médias-móveis dos +50/+100/+200 dias estão “congestionadas” entre +166/+168 centavos de dólar por libra-peso! Agora “torcer” e aguardar por novos rompimentos e novas ordens de “stop”! Se o dez-23 romper os +168,00 centavos de dólar por libra-peso poderemos ver um “rallie” de final de ano similar ao que ocorreu em dez-19!

Com o movimento dessa semana, todos os vencimentos “relevantes” para o produtor brasileiro encerraram acima das médias-móveis dos +50 dias nos contratos Dez-23, Julho-24, Set-24, Dez-24, Julho-25 e Set-25!

Infelizmente para os vencimentos Julho-24 em diante a liquidez para a compra / venda de opções – compra e venda de SEGURO – continua muito pequena, com “bocas de jacaré” enormes entre os “bid x ask”.

Se o mercado continuar esse movimento de alta nos próximos dias já será possível para o produtor realizar operações de hedge contra a safra 24/25, através da compra de opções de venda “put*” ou estruturas “put-spread* com venda de call* ou call-spread*” garantindo um piso / teto entre +1.000 /+1.200 R$/saca!

Na sexta-feira, com o Set-24 encerrando a semana @ +161,35 centavos de dólar por libra-peso (uma liquidação equivalente em R$/saca para o produtor ao redor dos +870 R$/saca) era possível comprar a estrutura “put-spread*” +160 / -135 vendendo a “call-spread*” -190 / +240 ao custo estimado de -35 R$/saca. Essa estrutura garante ao produtor um “piso / teto” entre +860 / +1.060 R$/saca desde que o Set-24 encerre no dia 09 de agosto de 2024 acima dos +135 centavos de dólar por libra-peso ou acima dos +190 centavos de dólar por libra-peso. E com um “seguro adicional” a partir dos +1.395 R$/saca caso a próxima safra 24/25 for um “desastre”.

Se mercado continuar subindo nos próximos dias buscando as resistências indicadas acima, esses +1.000 pontos irão tornar a estrutura acima ainda mais atraente, podendo aumentar os “strikes” tanto na compra da “put-spread*” quanto nos strikes da venda da “call-spread*”.

Aparentemente o “mercado” começou a reagir com notícias vindas do Vietnam e Indonésia (onde aparentemente existe muito pouco café disponível até o início da próxima colheita / entrada de “café novo” no mercado), problemas climáticos ao redor do mundo, e com os dados da China sinalizando uma recuperação na sua economia interna.

A Europa segue em “recessão” com o BCE* elevando mais uma vez as taxas de juros em 0,25 pontos para 4% ao ano. A inflação continua “firme e forte” entre os países membros. Na próxima quarta-feira será a vez do FED* e do Banco Central do Brasil anunciarem as suas novas taxas de juros. Para o FED* o mercado segue apostando na manutenção nos níveis atuais, e para o Banco Central do Brasil a expectativa é para uma nova redução em +0,50 pontos. Qualquer notícia negativa, com expectativas recessivas, será refletida apenas na quinta-feira, logo na abertura dos mercados.

Porém, nada de “pânico” ainda, pois o que interessa para o produtor brasileiro é a combinação / liquidação para o produtor em R$/saca!

Segundo a Cecafé* o Brasil exportou no mês de agosto-23 +3.672.614 sacas (+22% em comparação ao mês de julho-23, +29,42% acima do mês agosto-22 e +29,70% acima do mês agosto-21).

Para o mês de setembro-23, por enquanto, os dados da Cecafé* estão projetando uma exportação ao redor das +3.200.000 sacas. Para o Brasil atender as projeções do “mercado/USDA*” com uma exportação ao redor dos +44,00 milhões de sacas durante o ano safra julho-23/junho-24, então o Brasil precisará exportar, na média mensal durante os próximos 10 meses, +3,80 milhões de sacas/mês! TRUCO!

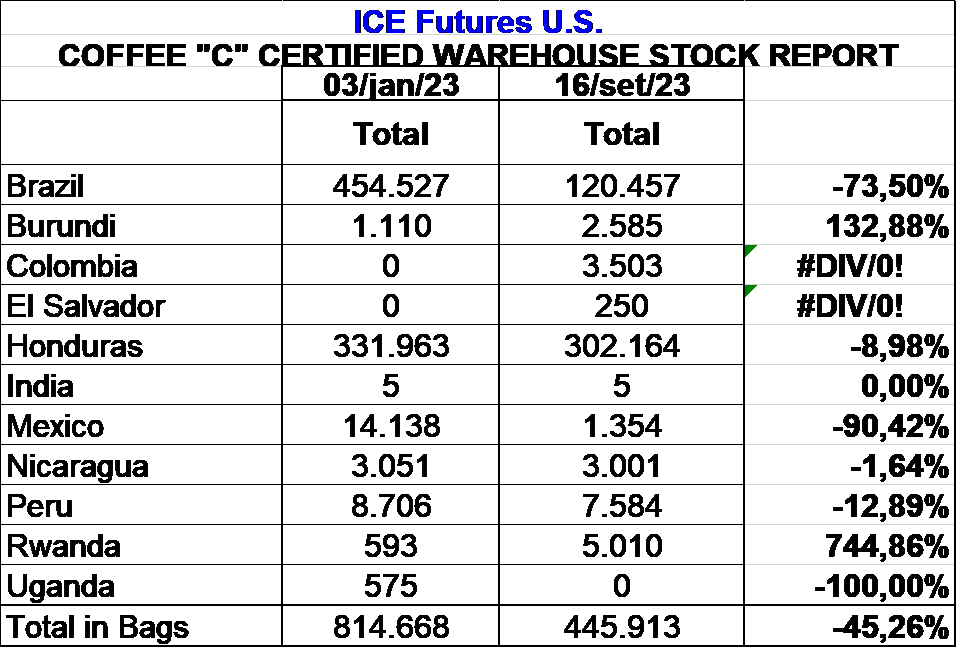

Os estoques certificados continuam sendo consumidos, terminando a semana com apenas +445.913 sacas (sendo apenas +120.457 sacas origem Brasil e +302.164 sacas origem Honduras). O com o saldo de +23.262 sacas divididos entre 8 origens – Burundi, Colômbia, Índia, El-Salvador, México, Nicarágua, Peru e Ruanda. Os estoques certificados começaram 2023 com +814.668 sacas sendo +454.527 sacas origem Brasil e +331.963 sacas origem Honduras. Durante o ano tivemos aquele “problema” com a “recertificação das sacas”, mas praticamente o único café que vêm sendo consumido é o café com origem Brasil. Os outros continuam praticamente “encalhados”.

A safra 24/25 já começou e as especulações também! Alguns produtores já estão “preocupados” com a incidência do “bicho-mineiro” e o “calor” dos últimos dias. Até a semana passada estavam todos “contentes” pois as chuvas haviam sido ótimas e as floradas “lindas”. O clima continuará sendo o fator preponderante nos próximos meses.

Novamente, safra 24/25 acima dos +75 milhões de sacas deverá “assustar” o mercado. Porém, se as exportações mensais brasileiras começarem a confirmar volume <= +3,30 / +3,00 milhões de sacas/mês e o consumo mundial aquecer (mantendo o crescimento estimado pela IOC* entre +1,50/+2,00% ao ano) creio que o mercado continuará firme até a entrada da próxima safra 24/25!

Como sempre, Protejam-se!

Aproveitem eventuais oportunidades acima dos +1.000 R$/saca para comprar seguro contra a baixa – “put*” e/ou “put-spread*” (garantindo um preço mínimo acima do seu custo de produção). Se decidir vender com “trava futura” para alguma trading/cooperativa não esqueça de comprar seguro contra a alta – “call*” ou “call-spread*” protegendo sua posição em caso de eventual quebra na sua safra e para poder continuar “participando de uma eventual alta”.

Sua última chance este ano. A Archer Consulting está lançando o Curso Essencial PLUS em Commodities Agrícolas Online. Vai ocorrer nos dias 26 (terça), 27 (quarta) e 28 (quinta) de setembro, e 03 (terça), 04 (quarta) e 05 (quinta) de outubro das 16:00 às 18:30 horas via plataforma Zoom. Para mais informações e o programa completo contate priscilla@archerconsulting.com.br

Boa semana a todos!

Marcelo Fraga Moreira*

*Marcelo Fraga Moreira é um profissional há mais de 30 anos atuando no mercado de commodities agrícolas, escreve este relatório sobre café semanalmente como colaborador da Archer Consulting.

** “Call” = opção de Compra

** “Put” = opção de Venda

** “Compra Call-Spread” = compra e venda simultânea de 2 Opções de Compra comprando a Opção com preço de exercício mais baixo vendendo a Opção com preço de exercício mais alto);

** “Venda Call-Spread” = venda e compra simultânea 2 Opções de Compra vendendo a Opção com preço de exercício mais baixo e comprando a Opção com preço de exercício mais alto);

** “Compra Put-Spread” = compra e venda simultânea 2 Opções de Venda comprando a Opção com preço de exercício mais alto e vendendo a Opção com preço de exercício mais baixo);

** “Venda Put-Spread” = venda e compra simultânea 2 Opções de Venda vendendo a Opção com preço de exercício mais alto e comprando a Opção com preço de exercício mais baixo);

** “CFTC” = Commodity Futures Trading Commission – agência independente do governo dos Estados Unidos que regula os mercados de futuros e opções das commodities;

** “IBGE” = Instituto Brasileiro de Geografia e Estatística

** “Cecafé” = Conselho dos Exportadores de Café do Brasil

** “SECEX” = Secretaria comércio exterior

** “USDA” = Departamento da Agricultura dos Estados Unidos

** “FNC” = Federação Nacional dos Cafeicultores da Colômbia

** “FAS” = Serviço Agrícola Estrangeiro do USDA*

** “OIC” = Organização Internacional do Café

** “GCA” = Green Coffee Association

** “ABIC” = Associação Brasileira da Indústria de Café

** “Sincal” = Associação dos Produtores do Brasil

** “NDF” = (Non-Deliverable Forward), um contrato a termo de moeda com liquidação financeira, com vencimento para aquele mês

** “Pib” = Produto Interno Bruto

** “FED” = Banco Central Americano

** “NOAA” = Departamento Nacional da Atmosfera e Oceanos dos Estados Unidos

** “EUROSTAT” = Serviço de Estatística da União Europeia responsável pela publicação de estatísticas e indicadores de elevada qualidade a nível europeu que permite a comparação entre países e regiões

** “OPEP” = A Organização dos Países Exportadores de Petróleo

** “COOXUPÉ” = Cooperativa Regional de Cafeicultores em Guaxupé

** “Coccamig” = Cooperativa Central de Cafeicultores e Agropecuaristas de Minas Gerais

** “PIB” = Produto interno Bruto de um país

** “COPOM” = Comitê de Política Monetária, é um órgão do Banco Central. Ele foi criado em 1996 com o objetivo de traçar e acompanhar a política monetária do país. Esse é o órgão responsável pelo estabelecimento de diretrizes a respeito da taxa de juros

** “BASIS” = O basis é a disparidade de preço causada pela diferença geográfica entre os pontos de entrega da commodity. Ele é calculado subtraindo o valor da commodity no mercado físico em determinada praça, pelo preço do mesmo produto no mercado futuro.

** “Bandas de bollinger” = do inglês bollinger bands, é um indicador de volatilidade bastante utilizado para prever se um ativo está sobre-comprado, estável ou sobre-vendido. Ele é formado por duas médias móveis, uma superior e outra inferior que indicam tal informação. São alguns atributos desse indicador:

Portanto, este indicador tenta mostrar se uma ação está barata ou cara, em um determinado período de tempo.

Desse modo, ele é indicado para operações de curto prazo, day trade ou swing trade.

O autor da técnica é o americano John Bollinger (nascido em 1950), analista financeiro e colaborador da área de análise técnica. John lançou o seu livro Bollinger on Bollinger Bands em 2001, mas essa técnica começou a ser desenvolvida por ele ainda na década de 1980. As bandas são derivadas das médias móveis e mostram que, independente de qualquer movimento que o preço faça, ele tende a voltar a um equilíbrio. Portanto, temos aí um “estreitamento das bandas” no gráfico de candlestick.

** “PMI” = A sigla PMI significa, em inglês, Purchasing Manager’s Index e é um indicador que mede a atividade econômica de um país a partir de pesquisas mensais realizadas por uma empresa privada.

Assim, o PMI também é conhecido como Índice de Gerentes de Compra e seu principal objetivo é fornecer informações sobre a temperatura de alguns setores da economia e orientar os diversos profissionais do mercado.

Confira valores, disponibilidade e datas.

Estou interessado